Boeing'in Büyüyen Zararına Karşın Dördüncü Çeyrek İçin İyimser Beklentiler

Ticari, savunma ve uzay gibi alanlarda uçak üretimi yapan aynı zamanda bu uçaklardaki sistemleri geliştiren Boeing, pandemi sonrasında yaşadığı sorunlarla karşı karşıya kalmayı sürdürüyor. Şirket pandemi sonrasında yaşadığı neredeyse sürekli zarar eden performansına devam ediyor. Bu durum şirketin uzun vadede hisse fiyatı üzerinde baskı unsuru olmaya devam ederken, piyasa bu durumun tersine çevrilip çevrilmeyeceğine odaklanıyor.

Ticari uçak segmenti, jet uçaklarının üretilmesinden pazarlanmasına kadar olan süreci kapsarken; savunma, uzay ve güvenlik segmenti, insanlı ve insansız askeri uçakların üretilmesi ve geliştirilmesi gibi faaliyet alanını oluşturuyor. Küresel hizmetler, ticari ve savunma sanayii müşterileri için hizmet sunuyor.

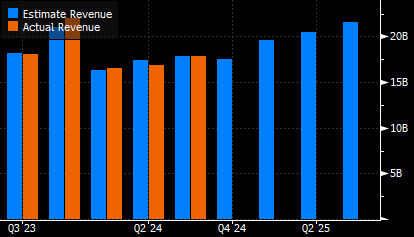

Üçüncü çeyrek sonuçları bu faaliyet kollarında, en büyük katkının ticari uçak segmentinden elde edildiğini gösterdi. Toplam oluşan gelir 17 milyar 840 milyon Dolar iken, ticari uçak segmenti 7,443 milyar Dolarlık gelir ile toplam gelirin %41,6’sını oluşturdu.

Ticari uçak segmentini, ABD ve ABD dışı olarak ikiye ayrıldığında en büyük katkıyı ABD dışından, Asya bölgesinden geldi.

Savunma, uzay ve güvenlik segmenti, 5 milyar 536 milyon Dolarlık yaratılan gelir ile ikinci büyük payı aldı ve toplam gelirin %31’lik kısmını oluşturdu. Bu segmente en büyük geliri ABD Devletine olan satışlar söz konusu oldu.

Küresel hizmetler 4,901 milyar Dolar ile toplam gelirin yaklaşık %27,4’ünü oluştururken, en büyük katkı ticari işletmelerde elde edildi.

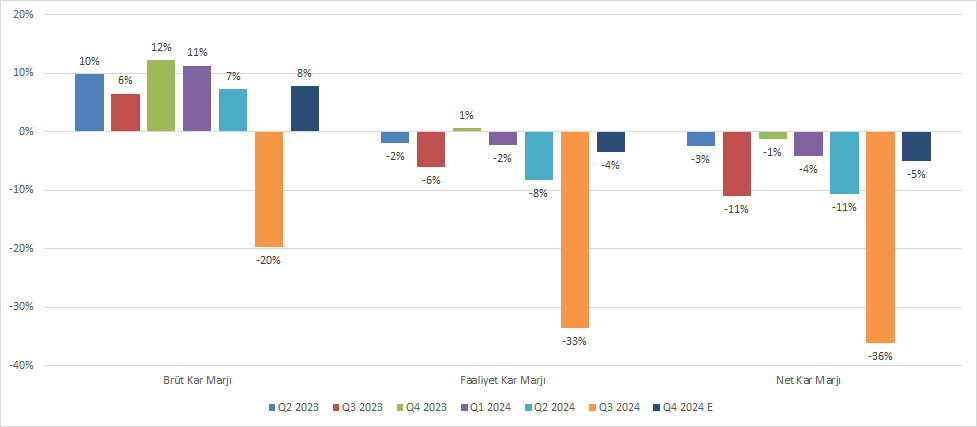

Not: “Q4 2024 E” sütunu son çeyreğe yönelik piyasa beklentilerini işaret etmektedir.

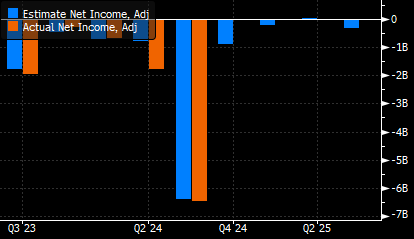

Bu faaliyetlerden elde edilen gelirlerin toplamı, yıllık bazda %20 oranında azalma gösterdi. Bu durum şirketin brüt zararının 3,507 milyar Dolar tutarın elde edilmesine olanak tanırken, brüt zarar yıllık bazda önemli ölçüde azalma yaşadı. Brüt zarar marjı %20 oranında hesaplandı.

Faaliyet zararı ise 5,795 milyar Dolar ile zararın yıllık bazda 4,5 katına yükseldiğini gösterdi. Faaliyet zarar marjı ise %33 oranına yükseldi.

Net zarar ise 6 milyar 450 milyon Dolar ile 2 katından fazla artış gösterdi. Net zarar ise %36 oranında bir negatif marj oranına artış yaşadı. Yukarıdaki bu tablo şirketin önemli oranda bir kötü performans gösterdiğine işaret etti.

Bu performans son 6 çeyreğin en kötü ve yine son 6 çeyrekte brüt zarar eden bir dönem olarak karşımıza çıktı. Faaliyet kar marjı ise olumsuz bölgede artış göstererek yine son 6 çeyreğin en kötü dönemine işaret etti. Net zarar marjı da benzer bir sonuçla karşımıza çıktı. Piyasa ise yılın son çeyreğine yönelik beklentilerini, bu çeyreğe göre, daha iyimser bir konumda bulunduruyor.

Piyasa, yılın dördüncü çeyreğinden Boeing’in 17,568 milyar Dolar gelir elde etmesini bekliyor. En yüksek beklenti 22,720 milyar Dolar ve en düşük beklenti 14,564 milyar Dolar ile yer buluyor. Bu durumun gerçekleşmesi halinde gelirin yıllık bazda %20 azalması öngörülüyor.

Gelirdeki azalmaya rağmen piyasa, şirketin dördüncü çeyrekte yeniden brüt kar elde etmesini bekliyor. Bu beklenti aynı zamanda brüt karın yıllık bazda %49 oranında azalmasını öngörürken, brüt karın %8 oranında bir marj yaratmasını bekliyor.

Faaliyet zararının ise 615 milyon Dolara yavaşlaması öngörülürken, bu durumun yıllık bazda %600 oranında negatif bir sonuç oluşturması düşünülüyor. Faaliyet zararının %4 oranında negatif bir marj yaratması bekleniyor.

Net zararın ise 880 milyon Dolara gerilemesi bekleniyor. En yüksek beklenti 1,828 milyar Dolar kar ve ne düşük beklenti 2,216 milyar Dolar zarar olarak yer buluyor. Piyasa beklentisinin karşılanması halinde net zarar yıllık bazda %238 oranında artabilir ve %5 oranında bir marj oluşturabilir.

Boeing Analizi

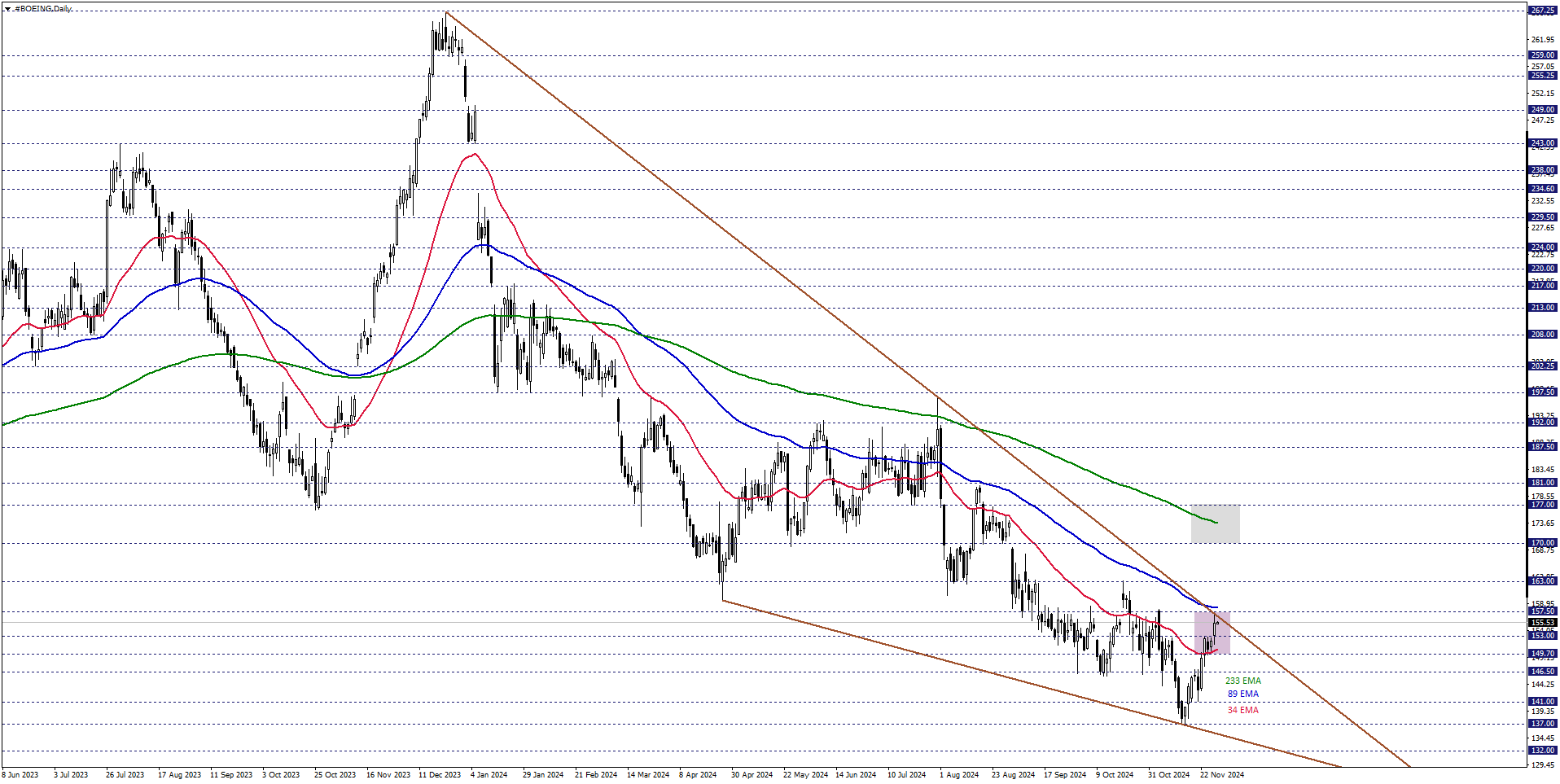

Boeing hisse fiyatını teknik açıdan değerlendirdiğimizde, 149,70 – 157,50 bölgesini takip etmekteyiz. Hisse fiyatı ilgili bölgede hareket ettiği sürece, karar aşaması senaryosu geçerli olabilir.

Yükselişlerin hakim olabilmesi için 157,50 seviyesi üzerinde günlük kalıcılığı görmek gerekebilir. Bu halde 163,00 ve 170,00 dirençleri ile karşılaşılabilir. Bu aşamada 233 periyotluk üstel hareketli ortalamanın desteklediği 170,00 – 177,00 aralığının tutumu, daha uzun dönemli yükseliş beklentisinin sürebilmesi adına izlenebilir.

Düşüş senaryosunun devreye girebilmesi için 149,70 seviyesi altında kapanışlara ihtiyaç duyulabilir. Bu halde 146,50 ve 141,00 destekleri gündeme gelebilir.