Bilanço Nedir? Bilanço Nasıl Yorumlanır?

Borsada bir şirketin yatırım yapılabilirliği analiz edilirken, bu analiz sürecinin en önemli adımların biri de bilanço yorumlamasıdır. Bu yüzden “Bilanço nedir?” sorusunun cevabı sadece muhasebeciler için değil, aynı zamanda borsada yatırım yapanlar için de önem arz etmektedir.

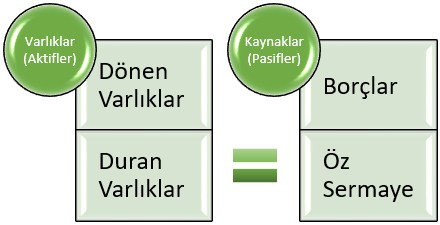

Bir şirketin belirli bir andaki mali durumunu bize detaylarıyla birlikte resmeden finansal tabloya bilanço denir. Buna göre bir bilançoda, bir şirketin belirli bir tarih itibariyle sahip olduğu menkul ve gayrimenkul tüm mal varlıkları, söz konusu bu varlıkların finansman kaynaklarıyla birlikte yer alır.

Temel Bilanço Eşitliği

Sahip olunan her varlık için, eşit tutarda kaynağa ihtiyaç vardır ve bu eşitlik tamamen eşyanın tabiatından kaynaklanır. Örneğin, eğer kasanızda 1000 liranız varsa; bu 1000 liranın, 1000 liralık bir finansal kaynağı olması doğal bir zorunluluktur. Daha fazla ya da az olması düşünülemez.

Bu 1000 liranın tamamı sizin olabileceği gibi; bir kısmı ya da tamamı borç da olabilir. Fakat bu durum varlıklar (Aktifler) ve kaynaklar (Pasifler) eşitliğini asla bozmaz.

Varlıklar = Borçlar + Özkaynaklar

Varlıklar = Borçlar + Özkaynaklar

Birer tüzel kişilik olan şirketlerin de, tıpkı biz gerçek kişiler gibi, servetleri ve bu servetlere daima eşit değerde finansal kaynakları vardır. Bilançolar sayesinde, bir şirketin nelere, hangi oranda sahip olduğunu (varlık yapısı) ve bu sahip oldukları varlıkların ne kadarının borçla, ne kadarını öz sermaye ile finanse edildiğini (sermaye yapısı) görebiliriz.

Bilanço Bir Stok Değişkendir

Bilanço, deyimi yerindeyse, bir şirketin ne kadar zengin olduğunu gösterir; fakat ne kadar çok gelir elde ettiğini bilançoya bakıp anlayamayız; çünkü gelir, belirli bir tarih aralığı için hesaplanır; fakat varlıklar ise zaman içinde birikmiş değerler toplamını gösterir.

Bilanço, bir şirketin “defter değeri” olarak adlandırılan değerini tam anlamıyla görebilmemiz için hazırlanan bir finansal tablodur. Ancak zaman içindeki değişimi görmek istiyorsanız, iki farklı tarih için hazırlanan bilançoları birlikte analiz (yatay veya trend analizi yöntemi kullanılabilir) edebilirsiniz.

Bilanço Nasıl Yorumlanır?

Bilanço, bir işletme için hangi varlıkların mevcut olduğu ve bunların nasıl finanse edildiği hakkında fikir vermek üzere tasarlanmıştır. Dolayısıyla bir şirketin sadece bilançosuna bakarak Borç/Özsermaye oranı gibi yatırımcılar açısından kritik bir gösterge tespit edilebilir.

Dikkat: Borçluluk, kaldıraç etkisi sebebiyle; öz sermaye kârlılığının, aktif kârlılığın üzerinde olmasını sağlar. Fakat muhafazakâr (daha düşük risklilik isteyen) yatırımcılar Borç/Özsermaye oranının 1’den yüksek olmamasını arzu ederler.

Bunun dışında şirketler için likidite, verimlilik ve kârlılık gibi önemli kıstasları hesaplamak için de bilançodaki bilgilerden yararlanmak mümkündür.

Bilançodan Likidite Oranlarına

Bilançoda yer alan kısa vadeli borçlar ile dönen varlıklar arasında oransal ilişkiler kurmak yoluyla bir şirketin likidite durumu analiz edilebilir. Likidite oranları, şirketlerin kısa vadeli yükümlülüklerini karşılayabilme gücünü gösterir.

Likidite oranlarını; cari oran, asit-test oranı ve nakit oran olmak üzere üç başlıkta inceleyebiliriz.

Cari Oran

Formül: Dönen Varlıklar/Kısa Vadeli Yükümlülükler

Yorumlama: Oranın 1’den büyük olması “Net Çalışma Sermayesi”nin pozitif olduğunu gösterir. 1,5 ila 2 aralığındaki Cari Oran, genelde ideal kabul edilir.

Dikkat: Yatırım analizi yapılırken sektöre ya da şirket ait özel durumlar da her zaman göz önünde bulundurulmalıdır.

Örneğin ülkemiz perakende sektöründe faaliyet gösteren şirketlerin bazılarında Nakit Dönüşüm Süresi negatiftir. Çünkü söz konusu şirketlerde, stok devir süresinin borçların vadesinden daha kısa olduğu ve satışların ise ağırlıklı olarak peşin gerçekleştiği görülmektedir. Dolayısıyla bu durum daha az nakitle faaliyet yürütümünü mümkün kılmakta ve diğer sektörlere göre daha az işletme sermayesi ihtiyacı doğurmaktadır.

Asit-test Oranı (Likidite Oranı)

Formül: (Dönen Varlıklar-Stoklar)/Kısa Vadeli Yükümlülükler

Yorumlama: Dönen varlıklar içerisinde, en düşük likiditeye sahip kalem Stoklardır. Bu yüzden, asit-test oranında, likidite gücü Stoklar hariçte bırakılarak ölçülür ve bu sayede likidite gücüne daha özellikli bir perspektifle bakılması sağlanır. Genel kabul, bu oranın en az 1 olması gerektiğidir.

Diğer taraftan asit-test oranı analiz edilirken; dönen varlıkların yapısı ve dağılımı, işletmenin tedarik ve satış koşulları ve mevsimsel etkiler gibi özel unsurları da göz önünde bulundurmak yerinde olacaktır.

Dikkat: Asit-test oranı 1’den küçükse, şirket, kısa vadeli yükümlülüklerinin tümünü karşılayabilmek için kısmen de olsa satış yaparak nakit sağlama zorunluluğu (Stok Bağımlılığı) duyacak demektir. Kısa vadeli yükümlülüklerin tamamının karşılanması için, Stokların yüzde kaçının satılması gerektiği ise Stok Bağımlılık Oranı hesaplanarak anlaşılabilir.

Ayrıca Asit-Test oranı, sektörlerin farklı likidite ihtiyacı sebebiyle, sektörden sektöre farklılık gösterir. Bu yüzden karşılaştırma yapılırken, sektörün likidite ihtiyaç yapısını da ortaya koyması bakımından, sektörün asit-test oranı ortalamaları da baz alınabilir.

Nakit Oran (Disponibilite)

Formül: Nakit ve Nakit Benzerleri/Kısa Vadeli Yükümlülükler

Yorumlama: En kötü durumda bile (satış yapamama veya alacakları tahsil edememe gibi), şirketin yükümlülüklerini karşılayabilme gücü olup olmadığını ölçer. Kısa vadeli yükümlülüklerin, %20’si kadarlık bir nakit varlığı yeterli kabul edilir.

Dikkat: Aşırı yüksek bir disponibilitenin cazip bir görünüm olduğu söylenemez ve bu durumda varlıkların atıl kaldığından şüphe edilir. Çünkü şirketler para biriktirmek için değil, parayı işletmek için kurulurlar. Ayrıca enflasyonist bir ortamda, aşırı nakit birikimi dezavantaj yaratabilir.

Ayrıca diğer oran analizlerinde olduğu gibi, nakit oranında da, sektör ortalamalarını dikkate almak, analizin sıhhatine katkı sağlar.

Bilançodan Verimlilik Ölçümüne (Faaliyet Oranları)

Likidite oranları bir şirketin finansal sağlığı açısından önemlidir, faaliyet oranları ise bir şirketin varlıklarını ne kadar verimli kullandığı gösterir.

Likidite oranları yalnızca bilançoya bakılarak saptanabilirken, verimlilik ölçümünde ise gelir tablosundaki verilerin de kullanılması gerekir.

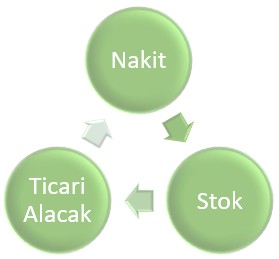

Tüm şirketler için para kazanma süreci para harcayarak başlar. Harcanan para üretime ya da ticari mala (stok) dönüşür. En sonunda ise, üretim ya da satın alma maliyetinin üzerinde fiyatlardan satış yapılarak kazanç sağlamak amaçlanır. Yapılan satışlar peşin değilse, tahsil edilene kadar “Ticari Alacak” olarak kaydedilir.

Bir şirketin öz sermaye kârlılığı ise üç şekilde artırılabilir:

- Fiyatların artırılması veya maliyetlerin düşürülmesi yoluyla kâr marjları yukarıya çekilir.

- Aynı varlık yapısında daha çok satış yapılarak devir hızları artırılır.

- Aynı varlık yapısında, sermaye yapısı (daha fazla borcun kaldıraç etkisinden faydalanılır) değiştirilir.

Faaliyet oranları bir şirketin, aynı zamanda sürüm gücünü ve tahsilat yönetimindeki başarısını da gösterir. Oranların yüksek oluşu genelde olumludur; ancak aşırı durumlar “Stok Yönetim Politikası” perspektifinden sorgulanmalıdır.

Öz Sermayedeki Büyüme

Hissedar açısından öz sermayedeki büyüme, hissedarın pastadan payına düşen dilimin büyümesi demektir. Öz sermayedeki büyüme ise temelde yine üç farklı şekilde geçekleşir:

- Dağıtılmayan kârlar sermaye eklenir.

- Duran varlıkların “Yeniden Değerlenmesi” sonucunda oluşan artışlar öz sermayeyi büyütür.

- “Bedelli Sermaye Artırımı” yoluyla ortaklardan finansman sağlanır.

Yeniden değerleme artışlarının, öz sermayede yarattığı büyütücü etki -olumlu olmakla birlikte- fiktiftir.

Diğer taraftan bedelli sermaye artışından gelen nakit de ödenmiş sermayeyi (dolayısıyla öz sermayeyi) artırır; fakat bu da adı üstünde, ortakların belirli bir bedel ödemesi karşılığında gerçekleşir.

Dağıtılmayan kârların sermaye eklenmesi suretiyle öz sermaye büyümesi ise, bir hissedar için tam da arzu edilen bir gelişmedir. Buna ilaveten şirket tarafından yaratılan kârın, esas faaliyetlerden geliyor oluşu da, sürdürülebilirlik açısından ayrıca önem taşır.

Her Şey Bilançonun Ayrıntılarında Gizlidir

Bilanço da dâhil, tüm finansal tablolar dipnotlarıyla bir bütündür. Bilançoda dikkatinizi çeken bir ayrıntıya rastladığınızda, söz konusu kalemle ilgili dipnotları da kontrol etmelisiniz.

Benzer şekilde bilançoda bulunan herhangi bir kalemi de, alt kalemleriyle birlikte analiz edilmelidir. Örneğin, yüksek borç oranıyla faaliyet yürüten bir şirketin, borç yapısı da ayrıca incelemeye alınabilir ve bu borçların ticarî ya da mali borç olup olmadığı kontrol edilebilir. Zira bazı sektör ya da şirketlerde, borçlanarak yapılan mal alımı, nakit alıma göre daha avantajlı olabilir.

Benzer şekilde, teknoloji ürünlerinin perakendeciliği ile uğraşan bir firmanın stokları, satışlarından daha fazla artış gösteriyorsa, depodaki mallar, modası geçmiş ürünler olabilir ve bu yüzden şirket, elindeki stokları eritmek için iskontolu satışlara yönelebilir.

Ayrıca ticari alacaklar, satışlardan fazla büyüyorsa, bu durum şirketin tahsil yönetimi açısından tehlike çanlarının çalmaya başladığına işaret ediyor olabilir.

Son olarak, her sektörün normal kabul edilebilecek varlık yapısı ve dağılımı aynı olmayacaktır. Söz gelimi, bir ticaret işletmesi için dönen varlık ağırlıklı bir bilanço, doğal karşılanır. Fakat üretim faaliyeti olan bir sanayi kuruluşu için durum bunun tam aksine işler ve bir sanayi işletmesinde duran varlıkların genel varlık dağılımı içerisindeki yüzdesi, dönen varlıklara göre daha yüksek bir değer alır.

GCM Yatırım Farkıyla, Borsa İstanbul’da Yatırım Yapın

Geleceğinizin inşasına bugünden başlayın ve yarınlarınıza yatırımı, yarına ertelemeyin.

Öyleyse şimdi siz de GCM Yatırım’da kendinize bir Yatırım Hesabı açtırın ve tasarruflarınızı Borsa İstanbul’da değerlendirin.

Üstelik borsa hesabınız açılana kadar, dilerseniz GCM Yatırım’ın sunduğu eşsiz ayrıcalıktan siz de faydalanabilir ve kendiniz için ücretsiz bir “Demo Hisse Hesabı” oluşturarak 100.000 TL sanal parayla Borsa İstanbul’da yatırım yapmanın nasıl bir his olduğunu deneyimlemeye başlayabilirsiniz.

GCM Yatırım ile Borsa Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun