Eurobond Nedir?

- Eurobond’un Özellikleri Nelerdir?

- Eurobond’lara Yatırım Yapmanın Avantajları Nelerdir?

- Eurobond’un Riskleri Nelerdir?

- Eurobond’larda Anapara Koruması Var Mıdır?

- Eurobond Vade Boyunca Ne Kadar Faiz Ödemesi Yapar?

- Eurobond'un Faizi Sonradan Değişir Mi?

- Kupon Faiz Oranı ve Vadeye Kadar Getiri Oranı Birbirinden Farklı Mıdır?

- Temiz Fiyat ve Kirli Fiyat Ne Anlama Gelmektedir?

- Devletin İhraç Ettiği Eurobond'lar ile Özel Şirketlerin İhraç Ettikleri Arasında Ne Fark Var?

- Eurobond'ların, Vadeli Döviz Tevdiat Hesaplarından Farkı Nedir?

- Eurobond’ların Vergilendirmesi Nasıldır?

- Eurobond’lar Hangi Yatırımcılar İçin Uygundur?

- Eurobond Alırken Nelere Dikkat Edilmelidir?

- Durasyon Ne Demektir?

- Eurobond Fonu Nedir?

Devletler veya özel şirketler tarafından kendi ülkesi dışında ve uluslararası piyasalarda işlem görmek üzere ihraç edilen Eurobond’lar, yine ihraç edildiği ülkenin para birimi haricindeki bir para birimi üzerinden düzenli faiz getirisi sunan uzun vadeli borçlanma araçlarıdır. Diğer bir ifadeyle Eurobond alan bir yatırımcı, aslında devlete ya da özel bir şirkete, yabancı bir para birimiyle belirli bir faiz oranı üzerinden uzun vadeli borç vermiş olmaktadır.

İşleyiş biçimi itibariyle kuponlu tahviller yapısında olan Eurobond’lar, yine tahviller gibi sabit getirili menkul kıymet grubundan bir yatırım aracıdır. Bu bakımdan, “Eurobond nedir veya Eurobond ne demek?” sorularının cevabını tam olarak kavrayabilmek için, genel itibariyle borçlanma senetlerinin yapısını iyi anlamış olmak gerekir.

Bir Eurobond’u kuponlu tahvilden ayıran ve ona farklı bir isim verilmesine sebep olan en temel farklılık ise, borçlanma araçlarında para birimi ve ihraç eden/edilen ülke bakımından yapılan sınıflandırmaya dayanmaktadır.

Eurobond’un Özellikleri Nelerdir?

- Amerikan Doları, Euro, Japon Yeni, İsviçre Frangı gibi döviz cinsleri üzerinden ihraç edilebilirler.

- Vadeleri oldukça uzundur (Genellikle 5 ila 30 yıl arası).

- Kuponlu ihraç edilirler ve yatırımcısına ihraç edildiği döviz cinsinden düzenli faiz geliri sağlar. (Dolar cinsi olanlar genelde yılda 2 defa, Euro cinsi olanlar ise 1 defa kupon ödemesi yaparlar; ancak Eurobond faiz oranları, daima yıllık faiz oranı ifade edilir.)

- Vadesinden önce nakde çevrilebilirler. (Nakde dönüştürürken, Eurobond fiyatlarının faiz oranlarına duyarlığı ölçüsünde sermaye kazancı sağlanabileceği gibi, sermaye kaybı da yaşanabilir.)

- Vadesi geldiğinde anapara ve son faiz ödemesiyle birlikte itfa (son bulma) olurlar.

Eurobond’lara Yatırım Yapmanın Avantajları Nelerdir?

Özellikle devletin (Hazine ve Maliye Bakanlığı) ihraç ettiği Eurobond’larda, geri ödenmeme riskinin oldukça düşük oluşu ve vade sonuna kadar beklendiği takdirde nominal değer üzerinden anaparanın ödenme taahhüdünün bulunması, Eurobond’lara yatırım yapmanın avantajları arasında sayılabilir.

Tüm bunlara ilaveten, Eurobond’ların yatırımcıya uzun vadeli ve düzenli nakit akışı sağlaması ve vade süresince herhangi bir anda vade sonu beklenmeden nakde dönüştürülebilmesi özelliği de, Eurobond’ları yatırımcılar açısından cazip kılan diğer faktörler olarak zikredilebilir.

Eurobond’un Riskleri Nelerdir?

Diğer borçlanma araçlarında olduğu gibi Eurobond’larda da “geri ödenmeme/temerrüt riski” söz konusudur. Bu sebeple Eurobond’ların gerek kupon faizleri, gerekse Eurobond fiyatları ile ilişkili olarak değişecek vadeye kadar getiri oranları, Eurobond’u ihraç eden ülke ya da şirketin kredi notu ve riskliliğiyle yakından ilişkilidir. Ülke riskliliğine yönelik piyasanın risk algısı, CDS’lere bakılarak takip edilebilir. Bunun yanında hem ülkeler hem de şirketler için, Moody’s, Standart & Poor’s ve Fitch gibi uluslararası kredi derecelendirme kuruluşları tarafından yapılan ölçümler neticesinde oluşturulan kredi notları da, ülke ve şirketlerin kredibilitesi açısından yatırımcılara bilgi sunmaktadır.

Ayrıca piyasada faizlerindeki oynamalar sebebiyle Eurobond fiyatlarının artış ya da düşüş gösterebilmesi Eurobond’ların “piyasa riski” de taşıdığı anlamına gelir. Diğer taraftan yerli yatırımcılar açısından, TL’nin Eurobond’un ihraç edildiği para birimine karşı değer kazanması (kurun düşmesi) ihtimali de “kur riski” doğurmaktadır. Çünkü Eurobond fiyatları artmış olsa bile, düşen kur sebebiyle TL cinsinden kâr oranı tamamen ya da kısmen törpülenebilir.

Son olarak bazı Eurobond’larda ihraççı için “geri çağırma” opsiyonu bulunmaktadır. Bu tür bir opsiyon taşıyan Eurobond’un ihraççı tarafından vadesinden önce geri çağırılma durumu da “geri çağırma riski”ni oluşturur.

Eurobond’larda Anapara Koruması Var Mıdır?

Vadeye kadar elde tutulan bir Eurobond, yatırımcıya vade süresinde sabit ya da değişken bir faiz oranı üzerinde faiz ödemesi gerçekleştirdiği gibi, vade sonunda da nominal tutar kadar anapara ödemesi yapmaktadır. Eurobond’u ihraç eden kurum temerrüde düşmediği sürece, yapılacak bu ödemeler borçlunun borcunu ifa etmesi türünden bir taahhüde dayanır.

Ancak satın alınan bir Eurobond vadesinden önce satılmak istendiği takdirde, Eurobond’un fiyatları piyasa koşullarına göre değişim gösterir ve yükselen piyasa faizleri Eurobond’ların piyasa fiyatlarını negatif yönde etkiler. Dolayısıyla vadesinden önce satılmak istenen bir Eurobond, satın alınan bedelin altında bir fiyattan satılmak durumunda kalınabilir.

Eurobond Vade Boyunca Ne Kadar Faiz Ödemesi Yapar?

Eurobond’un vade boyunca ne kadar ödeme yapacağını bilmek için, Eurobond'un kupon oranına bakılması gerekir. Örneğin Eurobond kupon oranı %5 ise bu, Eurobond yıllık faiz oranının %5 olduğu anlamına gelir. Söz konusu bu %5’lik oranın karşılık geleceği tutar, Eurobond’un nominal değerine göre hesaplanır. Örneğin, nominal değeri 1000 € olan bir Eurobond’un kupon faiz oranı %5 ise, bu Eurobond’un yapacağı yıllık faiz ödemesi 50 € olacaktır. Ancak kupon ödemesi senede 2 kere yapılıyorsa, bu durumda söz konusu 50 €, yatırımcıya 25’er € şeklinde 2 kerede ödenir.

Eurobond'un Faizi Sonradan Değişir Mi?

Sabit faizli bir Eurobond’un, kupon faiz oranı vade süresince değişmemektedir. Fakat ister sabit faizli olsun ister değişken faizli; bütün Eurobond'ların ikincil piyasadaki alım satım fiyatı vade süresince değişebilir ve söz konusu bu fiyat değişimi, kupon faiz oranı değişmediği hâlde, bir Eurobond’un vadeye kadar getiri oranını farklılaştırır.

Kupon Faiz Oranı ve Vadeye Kadar Getiri Oranı Birbirinden Farklı Mıdır?

Eurobond'un ömrü boyunca yapacağı nakit akışlarının (dönemler itibariyle yapacağı kupon ödemeleri + vade sonunda geri ödeyeceği anapara) değerini, Eurobond'un bugünkü alım-satım fiyatına eşitleyen faiz oranı (iskonto oranı), Eurobond'un vadeye kadar getiri oranıdır ve buna kısaca Eurobond getiri oranı denilmektedir. Eurobond getiri oranları (vadeye kadar getiri oranı), Eurobond’un piyasa fiyatıyla ilişkilidir ve bu da vade boyunca faiz oranlarındaki değişime bağlı olarak oynaklık sergiler.

Öte taraftan Eurobond kupon faiz oranı ise, Eurobond’un dönemsel olarak yapacağı ödemenin, Eurobond’un nominal değerine yüzdesel oranını gösterir ve bu oranı piyasa koşulları (sabit faizli Eurobond’larda) etkilememektedir.

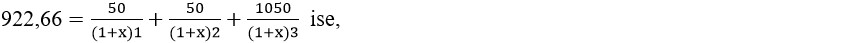

Bu iki kavram arasındaki farka daha fazla netlik kazandırabilmek için, vadesine 1 yıl kalmış, nominal değeri 1000 € ve kupon faiz oranı yıllık %5 sabit faiz olan bir Eurobond düşünelim. Söz konusu bu Eurobond, 922,66 €’a satın alınmış ve yılda bir defa kupon ödemesi yapmaktadır. Bu durumda Eurobond faiz oranı, yani vadeye kadar getiri;

%8 olarak bulunur.

Örnekten de anlaşılacağı üzere, söz konusu %8’lik getiri oranı, Eurobond’un kupon oranı sabit kalsa bile, piyasa fiyatındaki artış ve azalışa bağlı olarak değişebilir.

Temiz Fiyat ve Kirli Fiyat Ne Anlama Gelmektedir?

Tahakkuk eden kupon faizlerini içermeyen ve uluslararası piyasalarda Eurobond’ların işlem gördüğü fiyata “temiz fiyat” denilir. Diğer bir ifadeyle, data sağlayıcılardan elde edilen fiyat bilgisi, birikmiş faizi içermeyen temiz fiyattır.

Diğer yandan temiz fiyata, Eurobond’un birikmiş faizi de eklenerek bulunan değere “kirli fiyat” denir. Birikmiş faiz, Eurobond’un en son kupon ödemesinden bir sonraki ödemeye kadar geçen süre içerisinde tahakkuk eden faiz tutarıdır ve Eurobond’un alım-satım işlemi sırasında, alıcının satıcıya ödeyeceği bedel Eurobon’un kirli fiyatıdır.

Devletin İhraç Ettiği Eurobond'lar ile Özel Şirketlerin İhraç Ettikleri Arasında Ne Fark Var?

Şirketlerin ihraç ettiği Eurobond'ların faizleri genelde daha yüksek olmaktadır, çünkü bir şirketin iflas etme ya da temerrüde düşme olasılığının, o şirketin bağlı bulunduğu devletin iflas etme ya da temerrüde düşme olasılığına göre her zaman daha yüksek olduğu kabul edilir.

Eurobond'ların, Vadeli Döviz Tevdiat Hesaplarından Farkı Nedir?

Eurobond’lar, an itibariyle vergi açısından vadeli döviz tevdiat hesaplarına göre daha avantajlı olduğu görülüyor. Çünkü vadeli döviz tevdiat hesaplarında, hâlihazırda oranı vadeye göre değişen vergi kesintisi uygulaması olmasına rağmen, Eurobond'larda stopaj oranı şu an için %0’dır.

Vergi farkını dışarıda bırakarak konuşacak olursak da, Eurobond'ların vadeli döviz tevdiat hesaplarına göre en büyük farkının ve yerine göre en önemli avantajının bu araçların likidite, yani nakde dönüştürülebilir özelliği olduğunu söyleyebiliriz.

Eurobond’ların Vergilendirmesi Nasıldır?

2022 yılı itibariyle Hazine tarafından ihraç edilen Eurobond’ların faiz gelirlerine, gerek tam mükellef kurumlar gerekse tam mükellef gerçek kişiler için %0 stopaj uygulanıyor. Ancak bu faiz gelirleri kurumlar vergisine tabi.

Tam mükellef gerçek kişiler ise, elde edilen faiz gelirlerinin, stopaja tabi tutulmuş diğer menkul ve gayrimenkul sermaye iratları ile birlikte, 2022 yılı için geçerli olan 70.000 TL’lik beyan sınırını aşması halinde gelirin tamamını beyan etmek durumda.

Diğer yandan 01.01.2016 sonrası Hazine tarafından ihraç edilmiş Eurobond’ların alım satım kazançları için de stopaj oranı %0’dır. Ancak bu kazançlar da yine beyan edilmek zorundadır.

Eurobond’lar Hangi Yatırımcılar İçin Uygundur?

Eurobond satın alan bir yatırımcı, Eurobond’un ihraç edildiği para biriminden uzun vadede düzenli faiz geliri elde etmenin yanında, söz konusu zaman zarfında, ilgili dövizin TL karşısındaki olası değer artışından da getiri elde edebilmektedir.

Bu bakımdan birikimlerini yabancı para birimlerinde tutup, TL cinsi para biriminde ya da varlıklarda kalmayı tercih etmeyen yatırımcılar için Eurobond’lar, özellikle vadeli döviz tevdiat hesaplarına iyi bir alternatif olarak değerlendirebilirler.

Eurobond Alırken Nelere Dikkat Edilmelidir?

Her ne kadar Eurobond'lar sabit getirili menkul kıymetler olsa da, alım satımında hisse senetleri kadar dikkatli olmak ya da başka bir ifadeyle iyi düşünüp karar vermek gerekiyor.

Faizlerin görece yüksek seyrettiği piyasa şartlarında, sabit faizli bir Eurobond satın almak iyi bir yatırım olarak düşünülebilir. Örneğin sabit %10 kupon faizli bir Eurobond alındıktan sonra ihraç edilen Eurobond'ların faiz oranları ortalama %5 civarında gerçekleştiğinde, bu durumda yatırımcı uzun süre boyunca piyasadaki faiz oranlarının üzerinde bir getiri elde etme imkânı sağlamış olacaktır. (Elbette bu örnekte ihraççının geri çağırma opsiyonunun olmadığını veya kullanmadığını varsayıyoruz.)

Fakat aynı durum tersinden de gerçekleşebilir. Örneğin %5 faizle vadesine 10 ya da 30 yıl kalmış olan bir Eurobond alındıktan sonra faizler %10'a yükseldiğinde, hâliyle söz konusu Eurobond’un getirisi de görece düşük kalacak ve ayrıca Eurobond’un piyasa fiyatı da, yükselen piyasa faizleri dolayısıyla düşüş gösterebilecektir.

Bu sebeple, özellikle vadesine çok uzun süre olduğu için faiz oranlarındaki değişime yüksek duyarlılığı olan Eurobond’lara yatırım yapılırken, bu tür Eurobond fiyatlarının, piyasa faizlerindeki değişime çok kuvvetli tepkiler verebileceği de akılda tutulmalıdır.

Durasyon Ne Demektir?

Eurobond alırken mutlaka bakılması gereken bir diğer parametre de "durasyon"dur. Belirli bir Eurobond için ortalama vade olarak düşünebileceğimiz durasyon, esas itibariyle Eurobond’un piyasa faizlerine hassasiyetini öngörmemize yaramaktadır. Dolayısıyla yüksek bir durasyon, Eurobond’un görece olarak daha yüksek bir faiz riski taşıdığını göstermektedir.

Örneğin durasyonu 5 olan bir Eurobond’un fiyatı, faizler %5 yükseldiğinde (vadeye kalan süre sabit koşulu ile) %25 düşecek, tersi durumda ise %25 artış sergileyecektir.

Eurobond Fonu Nedir?

Eurobond’lar üst başlığında düşünüldüğünde, Eurobond’lar ile bağlantılı olarak “Eurobond fonu nedir?” sorusu da yatırımcıların merak ettiği konular arasında yer alıyor.

Öncelikle şunu belirtmek gerekir ki, fon türü bakımından Eurobond fonu diye bir şemsiye fon türü bulunmamaktadır. Bu yüzden bir Eurobond fonu, esasında borçlanma araçları şemsiye fonu içtüzüğüne bağlı olarak spesifik bir tanımla kurulan fon gruplarıdır. Zira borçlanma araçları şemsiye fonları, fon toplam değerinin en az %80’i devamlı olarak, yerli ve/veya yabancı kamu ve/veya özel sektör borçlanma araçlarına yatırılan fonları kapsar ve bu tanım kapsam itibariyle, borçlanma araçları şemsiye fonu içtüzüğüne bağlı olarak Eurobond ağırlıklı bir fon kurulmasını mümkün kılar.

Bu bağlamda, herhangi bir borçlanma araçları şemsiye fonu, portföy ağırlığını bir borçlanma aracı olması dolayısıyla Eurobond’lara vermeyi seçtiğinde söz konusu fon, Eurobond fonu olarak isimlendirilir.

Sıkça Sorulan Sorular

Türkçesi “Avrupa Tahvili” olan Eurobond’lar, devlet (Hazine Müsteşarlığı) veya özel şirketler tarafından uluslararası piyasalarda işlem görmek üzere, yabancı bir para birim üzerinden ihraç edilen ve yatırımcıya vade süresince ihraç edildiği para birimi üzerinden faiz geliri sağlayan borçlanma araçlarıdır.

Tüm yatırım araçlarında olduğu gibi Eurobond getirisi de, onu hangi fiyattan alıp hangi fiyattan sattığınıza ve onu elinizde tuttuğunuz süre boyunca ondan sağladığınız nakit akışlarının miktarına bağlıdır.

Özellikle uzun vadeli Eurobond’lar yüksek faiz (düşük fiyat) ortamında alınıp faizlerin düştüğü bir ortamda satıldığında yatırımcısına yüksek getiri sunabilmektedir.

Eurobond’lar devlet ve özel şirketler tarafından ihraç edilen borç senetleri olması sebebiyle, borç alanın kredibilitesinin düşmesi (riskinin artması), ilgili Eurobond’un daha yüksek faiz oranından (talep düşüşü sebebiyle daha düşük fiyat teklifleri) işlem görmesine neden olur. Elbette bunun tersi de geçerlidir.

Kısaca Eurobond fiyatları ihraççı ülke ya da şirketin ekonomik veya mali performansı, kredi notu, risk primi ve global finansal piyasalardaki gelişmelerden etkilenir.

Eurobond’ların kupon oranı, Eurobond’un nominal değer üzerinden yıllık yapacağı faiz oranını ifade eder. Örneğin 1000 $ nominal değeri olan bir Eurobond’un faiz oranı %5 ise, söz konusu Eurobond, yatırımcıya senelik 1000 $*%5=50 $’lık bir faiz geliri sağlar.

Söz konusu bu oranlar, sabit faizli Eurobond’lar için ihraç tarihinde, Eurobond ihraççısı devletin ya da özel şirketin risk primi ve mevcut durumdaki LIBOR (London Inter Bank Offered Rate) ile bağlantılı olarak belirlenir.

Eurobond’un kupon faizin hesaplanmasına esas teşkil eden ve ayrıca vade bitiminde yapılacak anapara ödemesini gösteren tutara nominal değer denir. Söz konusu bu değer, hesaplama kolaylığı açısından 100 ve katları üzerinden gösterilir.

Örneğin temiz satış fiyatı 99 $ olan Eurobond’dan 9.900 $ tutarında alış yapıldığında, bu işlem 100 $ nominal değeri olan 100 adet Eurobond alışı gibi düşünülerek getiri hesaplaması daha basit bir şekilde yapılabilir.

Vadesinden önce satılan bir Eurobond’un getirisi, alım-satım fiyatı arasında farktan doğan sermaye kazancı/kaybı ve elde tutulan süre boyunca sağlanan faiz geliri toplamının, Eurobond alım maliyetine oranlayarak bulunur.

Sabit faizli bir Eurobond’un, vade sonunda nominal değer üzerinden yapacağı anapara ödemesi dâhil olmak üzere, vadesi süresince yapacağı kupon/faiz ödemelerinin ne kadar olacağı önceden bellidir. Buradan yola çıkılarak, herhangi bir Eurobond’un vadesi süresince yapacağı toplam ödemelerin bugünkü değeri, Eurobond’un fiyatına oranlandığında bulunan değere vadeye kadar getiri oranı denir.

Sabit kupon ödemeli bir Eurobond’un vadesi süresince yapacağı nakit akışları değişken olmayacağı için, aynı nakit akışına sahip bir Eurobond’un daha düşük fiyattan satın alınması, yatırımcı için daha yüksek getiri anlamına gelir. Bunun tersine, Eurobond’un yüksek bir fiyattan alınması, Eurobond’un vadeye kadar getiri oranının düşmesine sebep olur.

Nominal değerinin üzerinde bir fiyattan işlem gören (primli) Eurobond getiri oranları, kupon oranının altında; nominal değerinin altında işlem gören (primsiz) Eurobond getiri oranları, kupon oranının üzerinde olmaktadır. Nominal değeriyle aynı fiyattan işlem gören Eurobond’larda ise, kupon ve vadeye kadar getiri oranları birbirine eşittir.

Eurobond’lar gibi kupon ödemeli borçlanma araçlarında, nakit akışlarının gerçekleşmesi dönemsel olduğu için, söz konusu araçların faiz oranlarındaki değişime duyarlılığı, diğer bir ifadeyle, faiz oranları 1 birim değiştiğinde Eurobond fiyatının yüzdesel olarak ne kadarlık bir değişim göstereceği durasyon parametresine bakılarak hesaplanır.

Eurobond’ların ortalama vadesi olarak düşünebileceğimiz durasyon parametresi, aynı zamanda Eurobond’un faiz riskini de göstermektedir.

Her yatırım aracının olduğu gibi Eurobond’ların da birtakım riskleri bulunmaktadır. Buna göre bir Eurobond’un karşı karşıya olduğu riskler kapsamında ilk akla gelenler olarak şunlar sayılabilir:

- İhraççının iflas durumu karşısında faiz ya da anaparanın “geri ödenmemesi riski”,

- İhraçcının mali durumuyla ilgili risk algısına bağlı olarak ya da makroekomomik koşullardaki değişim dolayısıyla piyasa faizlerinin artması sebebiyle Eurobond fiyatlarının düşmesi olasılığının doğurduğu “piyasa ya da faiz riski”,

- Eurobond’un ihraç edildiği ülke parasının, yerel para birimi karşısında değer kaybetmesinin ortaya çıkaracağı “kur riski.

Eurobond’lardaki temiz fiyat, bir önceki kupon ödemesinden bir sonraki kupon ödemesine kadar geçen süre içerisinde birikmiş faizi içermeyen çıplak fiyattır. Kirli fiyat ise, temiz fiyat ile birikmiş faizlerin toplamından oluşur.

Eurobond’ların alış-satış fiyatları temiz fiyat üzerinden kote edilir, ancak alış-satış işlemi kirli fiyat üzerinden gerçekleşir. Buna göre işlem sırasında Eurobond alıcısı, Eurobond satıcısına temiz fiyat ile birikmiş faizin toplamı kadar ödeme yapar.

Muhasebe uygulamalarında, tahakkuk eden ancak ödenmemiş faizi ifade eden birikmiş faiz terimi, Eurubond’lar için de, bir sonraki faiz ödemesi tarihine kadar geçen süre içerisinde henüz ödenmediği hâlde birikmiş faiz tutarını ifade eder.

Örneğin elimizde nominal değeri 1000 $ olan ve piyasada 950 $ satış fiyatı bulunan, %5 kupon ödemeli ve yılda 2 kez kupon ödemesi yapan bir Eurobond olduğunu ve bu Eurobond’un bir sonraki kupon ödemesine 3 ay kaldığını düşünelim.

Bu durumda Eurobond’un senelik toplam kupon ödemesi 1000 $*%5=50 $ olacaktır ve Eurobond, bu 50 $’lık kupon ödemesini 6 ayda bir 25’er $ ödeme şeklinde yapacaktır. Ancak 6 aylık ödeme periyodunun bir sonraki ödeme tarihine 3 ay kaldığından, bir sonraki kupon ödemesinin %50’si, yani 12,5 $’ı kadarı birikmiş faizdir.