Gelir Tablosu Nedir? A’dan Z’ye Gelir Tablosu Okuma ve Yorumlama

- Gelir Tablosu Neyi Göstermez?

- Gelir Tablosu Nasıl Yorumlanır?

- Her Şey “Satışlar” ile Başlar

- Her Şeyin Bir Bedeli ve “Satışların Maliyeti” Vardır

- Brüt Kâr ve Brüt Kâr Marjı

- Dikkatli Bakılması Gereken Yer: Faaliyet Giderleri

- Fark Edilmeyen Bir Gider: Amortisman

- Odak Noktası: Faaliyet Kâr Marjı

- Finansman Gelir/Gideri

- Vergi Öncesi Kâr/Zarar (Sürdürülen Faaliyetlerden Dönem Kârı)

- Son Durak: Net Kâr ve Net Kâr Marjı

-Zarar eden bir şirkete ortak olmak ister misiniz?

-Eğer çok da uzak olmayan bir gelecekte kârlı bir hâle dönüşme potansiyeli taşıyorsa neden olmasın?

Dikkat ettiniz mi? Mevzu bir şirkete ortak olmak ise, konu dönüp dolaşıp bir noktada yine kâra geliyor.

Gelir Tablosu size, bir şirketin kâr edip etmediğini, belirli tarih aralığında (genellikle 3-6 aylık ve yıllık dönemler olarak) elde ettiği gelir ve giderleri kalem kalem göstermek suretiyle önünüze seren temel bir finansaldır.

Peki, Gelir Tablosu’nda kârlılığın fotoğrafı nasıl çekilir? Faaliyet ve faaliyet dışı gelirler toplanır ve bu toplamdan çeşitli maliyetler -üretim, depolama, amortisman, finansman, vergi vb.- düşülür ve en nihayetinde Net Kâr’a ulaşılır.

Gelir Tablosu Neyi Göstermez?

Bazı şeyleri tam anlamıyla kavramak için, o şeyin ne olduğu kadar, ne olmadığını bilmek de önemlidir ve bu yüzden kimi zaman soruyu tersten sormak işe yarar.

Gelir Tablosu tahakkuk eden gelir ve giderleri gösterir; ancak sahip olunan varlıkları (aktif) ve nakit akışı durumunu göstermez. Bunlardan ilkini görmek için Bilanço’ya, ikincisini incelemek için de Nakit Akım Tablosu’na bakmak gerekir.

Gelir, varlık ve nakdin kaynağı değil midir? Evet, öyledir… Ancak gelirler, varlığa ya da nakde dönüşene kadar bu üçü farklı kavramlardır.

Zengin bir adam, bazen gelir sahibi olmayabilir ya da tapuda üzerine hiçbir kayıt bulunmayan bir kimse an itibariyle yüksek maaşlı bir işte çalıyor olabilir. İşte bu durum Bilanço ve Gelir Tablosu arasındaki farkı ortaya çıkarır.

Diğer taraftan, maaş günü geldiği hâlde, hâlihazırda maaşı hesabına yatmamış bir kimsenin kişisel Gelir Tablosu’nu çıkaracak olsanız, maaş tahakkuku gerçekleştiği için bu gelir, Gelir Tablosu’na işlenecek, ancak Nakit Akım Tablosu’unda -henüz tahsil edilemediği için- görünmeyecektir.

Peki, bu neden önemlidir? Çünkü henüz tahsil edemediğiniz bir maaş ile ne kredi kartı borcunuzu ne de ev kiranızı ödeyebilirsiniz.

Gelir Tablosu Nasıl Yorumlanır?

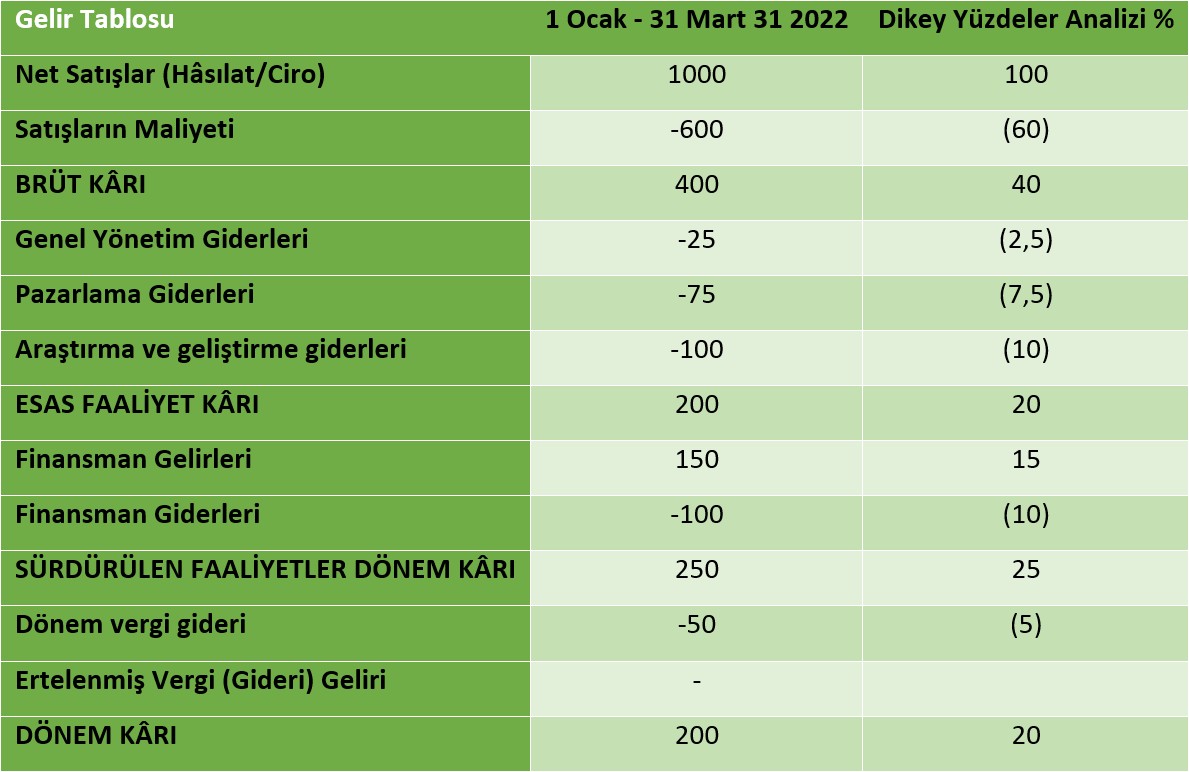

Örnek: X Şirketinin 1 Ocak - 31 Mart 2022 Dönemine Ait Özet Gelir Tablosu

Yukarıdaki tablo örnek bir 3 aylık Gelir Tablosu formatıdır.

Gelir Tablosu’nda, Satışlar kalemini 100 kabul edilerek, tablodaki diğer tüm kalemler Satışlar’a oranlanarak bir analiz yapıldığında, buna dikey (yüzdesel) analiz denilir. Bu yöntem, gider kalemlerinin, Hasılat içerisinde ne kadarlık bir ağırlığa sahip olduğunu ve kâr marjlarının yüzdesini daha net görebilmeyi sağlar.

Şimdi örneğimizden hareketle “Gelir Tablosu nasıl yorumlanır?” sorusunu kapsamlı bir şekilde irdeleyelim.

Her Şey “Satışlar” ile Başlar

“İnsanlar kendilerine bir şey satılmasından hoşlanmaz, ancak satın almayı çok severler.”

Jeffrey Gitomer, Satışın Küçük Kırmızı Kitabı’ndan

Dükkânındaki tüm çantalar bir diğerinin aynısı ve her birinin fiyatı da 100 lira olan bir işletmeyi gözünüzde canlandırın… Bu dükkânda 3 ayda 10 tane çanta satıldıysa, Gelir Tablosu’ndaki Satışlar kalemi de 10*100=1000 lira olur.

Bir sonraki 3 aydaki satış adedi 11’e çıkar ya da satış fiyatı 110 liraya yükselirse, iki durumda da hâsılat da 1100 liraya çıkacaktır. Ancak miktar bazındaki satış artışı her hâlükârda daha caziptir.

Bir işletme açısından düşünecek olursak, ne ürettiğiniz ya da ne sunduğunuz değil, neyi satabildiğiniz önemlidir. Çünkü bütün şirketler için öncelikli kural şudur ki: Satış yoksa, iş yok ve iş yoksa, kazanç da yoktur.”

Bu yüzden bir şirketin satışlarını arttırması, bir yatırımcının her zaman arzuladığı bir durumdur; çünkü büyümenin ana kaynağı budur!

Her Şeyin Bir Bedeli ve “Satışların Maliyeti” Vardır

Bir şirketin faaliyetini “üretim, ticaret ya da hizmet” olarak üç farklı kategoriye ayırabiliriz. Faaliyet alanına göre her şirketin satış maliyetini ayrı alt kalemler oluşturur.

Örneğin bir ticaret işletmesi için, satış maliyeti “satılan ticari mal maliyeti” ağırlıklıdır. Diğer taraftan, üretici bir firma için satış maliyeti altında “ilk madde ve malzeme, personel, enerji vb.” giderler de bulunmaktadır.

Hangi kategoride olursa olsun, “Satışların Maliyeti” satılan ürün ya da sunulan hizmetin dolaysız maliyetleri ile ilişkilidir.

Brüt Kâr ve Brüt Kâr Marjı

“Satışlar”dan “Satışlarının Maliyeti”ni düştüğümüzde Brüt Kâr’a ulaşıyoruz. Tek başına baktığımız zaman Brüt Kâr’ın ne kadar yüksek ya da düşük olduğu bize çok az şey söyler. Fakat Brüt Kâr Marjı bize çok daha fazlasını anlatır.

Brüt Kâr/Satışlar formülünü uygulayarak Brüt Kâr Marjı’nı hesaplayabiliriz.

Brüt Kâr Marjı’nın yüksekliği genel bir kaide olarak, Net Kâr Marjı’na güvence sağlar. Çünkü düşük bir Brüt Kâr Marjı, bir işletmenin üretim dışında başkaca maliyetleri de olacağından, Net Kâr Marjı’nı tehlikeye sokabilir. Ayrıca üretilen bir ürün ya da hizmeti, maliyetinin belirgin bir ölçüde üzerinde satabilmek ya da diğerlerine göre daha düşük maliyetle üretebilmek şirketin rekabet üstünlüğünü ortaya koyması bakımından çok büyük önem taşır.

Diğer taraftan brüt kâr marjının sektörden sektöre değişiklik gösterdiğini ve şirket performanslarını karşılaştırırken kendi sektöründeki brüt kâr marjı ortalaması ile değerlendirmek gerektiğinin de altını çizmekte fayda var.

Dikkatli Bakılması Gereken Yer: Faaliyet Giderleri

Fabrikadan halka… İşler hiçbir zaman bu kadar kolay yürümüyor ve bir ürünün fabrikanın dişlilerinden çıkmasıyla, nihai tüketiciye ulaşması arasında başka aşamalar da maliyet gerektiriyor: Yönetici maaşları, garanti ve montaj giderleri, reklam harcamaları, taşıma ve seyahat giderleri vb…

Düşünün ki, üretim var ama ortada organizasyon yok ya da o ürün kimse tarafından pazarlanmıyor. İleri teknoloji bir alet satılıyor fakat öncesinde hiç AR-GE çalışması yapılmamış! Bunların hiçbiri mümkün değil. Söz özü, her üretimin arkasında, en az onun kadar önemli bir organizasyon faaliyeti bulunur ve bu faaliyetler de belirli maliyetlerle yürütülür.

Faaliyet giderleri içerisindeki her bir kalem önemlidir; yıllar itibariyle sürekli artış eğiliminde olan ve üstelik Brüt Kâr’ın yüksek bir yüzdesini oluşturan faaliyet giderleri, özellikli ekonomideki durgunluk dönemlerinde şirketi zarara itebilir.

Ayrıca burada AR-GE harcamaları hususunun üzerine ayrıca eğilmekte fayda var. Özellikle teknoloji şirketleri tarafında bu kalemin Brüt Kâr’a oranında yüksek değerlerle karşılaşmak şaşırtıcı olmayacaktır. Yüksek AR-GE harcaması gerektiren bir iş kolu uzun dönemde yüz güldüren sonuçlar doğurabileceği gibi, bu gibi şirketlerin bir sonraki ürün ya da hizmetinin tutacağının ya da mevcut ürün ya da hizmetlerinin yarın demode olmayacağının bir garantisi yoktur.

Fark Edilmeyen Bir Gider: Amortisman

Amortisman, işletmede kullanılmak üzere alınan herhangi bir duran varlığın belirli bir süre boyunca gösterdiği “yıpranma payı” karşılığıdır. Farklı amortisman yöntemleri mevcut olmakla birlikte, bunun en pratik uygulama şekli, söz konusu varlığın alım bedelini, onun faydalı ömrüne bölmektir.

Örneğin bir şirket 10.000 TL bedelle merkez ofisinde kullanılmak üzere bir bilgisayar aldığında, bu bilgisayarın faydalı ömrü 5 seneyse, yıllık amortisman tutarı da, 10.000/5=2000 TL’dir. Bu durumda bilgisayar alımı yıllık gider, 5 yıl boyunca Gelir Tablosu’nda 2000’er lira olarak görünecektir; alındığı sene 10.000 TL olarak değil!

Bazı ülkelerde Amortisman giderine “Gelir Tablosu”nda açıkça yer verilirken, ülkemiz muhasebe uygulamalarında, amortisman gideri ayrıntısı genellikle dipnot kısımlarında gösterilir.

Yüksek teknoloji üreten firmalarda AR-GE harcamalarının yüksek seyretmesi gibi, özellikle ağır sanayi şirketlerinde de Amortisman çok önemli bir faaliyet gideridir. Yüksek Amortisman gideri, o şirketin yüksek sermaye harcaması gerektiren bir iş kolunda çalıştığına işaret eder.

FAVÖK (Faiz, Amortistman ve Vergi Öncesi Kâr) değeri, amortismanı dışarıda bırakır. Çünkü amortisman nakit çıkışı gerektirmeyen bir gider unsurudur. Ancak er ya da geç gerektireceği unutulmamalıdır. Nasıl mı?

Herhangi bir kimseye bu ay yaptığı harcamaları sorsanız, muhtemelen size “nakit esaslı” bir hesap yaparak cevap verecektir. Oysa bu süre zarfında o kişinin yaptığı mevcut harcamalar dışında; cep telefonu, televizyonu, mobilyaları, bilgisayarı, elbiseleri ve bunlar gibi aklınıza gelebilecek sahip olduğu birçok dayanaklı tüketim ürünü zaman tarafından aşınmaya uğratılmıştır ve ömürleri tükendiğinde yerine yenilerini alması gerekecektir. Öyleyse doğru hesaplama şöyle olmalıdır:

Diyelim ki, saydığımız tüm bu ürünlerin cari değeri şu anda 120.000 lira tutuyor ve ürünlerin ortalama ömürleri de 5’er sene. Öyleyse, bu ayki harcama tutarı hesaplanandan, gerçekte 120.000/60=+2000 lira daha fazladır.

Odak Noktası: Faaliyet Kâr Marjı

Faaliyet Kâr Marjı= Faaliyet Kârı/Satışlar

Net Kâr Marjı ile aralarında büyük farklar olması durumunda, Net Kâr Marjı’na göre daha önemli bir gösterge olabilir. Çünkü olağan dışı gelir ya da giderler Net Kâr Marjı’nın geçici olarak yüksek ya da düşük görünmesine sebep olabilir.

Dikkat: Tek seferlik gelir ve giderler, çoğu Gelir Tablo’sunda “Faaliyet Dışı Gelir/Gider” kalemi altında gösterilir. Bir şirketin, sahip olduğu bir gayrimenkulü satması tek seferlik bir gelirdir; ancak şirketin esas işi bu değilse, gayrimenkul satışından gelen gelir uzun dönem kârlılık eğilimi noktasında çok bir şey ifade etmez. Hatta bazı yatırımcılar bu gelirlerin tek seferlik yapısından dolayı Net Kâr’dan düşürülmesi gerektiğine inanırlar.

Ayrıca faaliyet dışı gelirler bilanço döneminde kâr sıçraması olarak kâra yansıyarakkârı şişirebilir; bu sebepten dolayı sürdürülebilir kaynaktan olmayan münferit kâr artışlarınıiyi analiz etmek gerekir.

Finansman Gelir/Gideri

Şirketin alacakları faiz geliri, borçları ise faiz giderine sebep olabilir. Finans dışı sektörler ve varlıklarının dikkate değer bir kısmını yabancı kaynak (borç) ile finanse edilen şirketler için bu kalem çoğunlukla negatiftir.

Bu kalemin faaliyetlerde ayrı sınıfta yer alıyor oluşunun sebebi, finansman gelir ya da giderinin satış sürecine bağlı olmamasıdır. Borçluluk, dolayısıyla faiz gideri ne kadar az ise, bu o kadar iyidir.

Bunun dışında yabancı para işlemlerinden doğan kâr ya da zararlar da, yine bu kalemde gösterilir.

Vergi Öncesi Kâr/Zarar (Sürdürülen Faaliyetlerden Dönem Kârı)

Uzun dönemde en önemli kârlılık göstergelerinden biri bu kalemdir. Zira şirket, buraya kadar olan tüm gelir ve giderler üzerinde belirli ölçülerde irade sahibidir. Ancak şirketler vergi oranları üzerinde belirleyici olamazlar. Bu yüzden yüksek ya da düşük vergi giderinde bir şirketin ne kabahati ne de mahareti olabilir.

Son Durak: Net Kâr ve Net Kâr Marjı

Vergi de dâhil tüm giderleri düştükten sonra nihai değer olarak Net Kâr’a geliyoruz. Net Kâr’ı Satışlar’a böldüğümüzde ise Net Kâr Marjı’nı buluyoruz.

Aslına bakılırsa, kârlılığı en iyi gösteren değer bu diyebiliriz. Ancak sağlıklı bir analiz için, Net Kâr’ın ve Net Kâr Marjı’nın yalnızca bir döneme ait değerinden çok, en az 5-10 yıllık bir zaman aralığındaki seyrini gözlemlemek gerekir. Bu sayede geçici şişkinlik ve zayıflıkların yanıltıcı görünümünden ve ayrıca konjonktürel etkilerden arındırma sağlanır.

Söz konusu Net Kâr değerinin yıllıklandırılmış hâli, mevcut hisse sayısına bölünerek “hisse başına düşen net kâr” rakamına ulaşılır. Burada dikkat edilmesi gereken husus, hisse geri alımlarından dolayı “hisse başına düşen net kâr” değerinin yanıltıcı olabileceğidir. Çünkü “Net Kâr” sabit kalsa bile, dolaşımdaki hisse sayısındaki düşüş “hisse başına düşen net kâr”da artış varmış zannına yol açabilir.

Son olarak cari hisse fiyatını “hisse başına düşen net kâr”a oranlamak, bizi hemen hemen tüm borsa yatırımcılarının dikkate aldığı F/K (Fiyat/Kazanç) değerine ulaştırır.

Dikkat: Konsolide hazırlanana “Gelir Tablosu”nda, “Net Kâr” rakamının altında “Kontrol gücü olmayan paylar” ve “Ana ortaklık payları” ayrımına rastlayabilirsiniz. Bu durumda şirketin esas dikkate alınması gereken kârı, “Ana ortaklık payları”na düşen kısımdır. Çünkü konsolide hazırlanan Gelir Tablo’sunda ana şirket -muhasebe standartları gereği- bağlı ortaklığı durumunda bulunan şirket ya da şirketlerin tüm gelir ve giderlerini bütünüyle kendisine ait gibi raporlamaktadır.

GCM Yatırım Farkıyla, Borsa İstanbul’da Yatırım Yapın

Geleceğinizin inşasına bugünden başlayın ve yarınlarınıza yatırımı, yarına ertelemeyin.

Öyleyse şimdi siz de GCM Yatırım’da kendinize bir Yatırım Hesabı açtırın ve tasarruflarınızı Borsa İstanbul’da değerlendirin.

Üstelik borsa hesabınız açılana kadar, dilerseniz GCM Yatırım’ın sunduğu eşsiz ayrıcalıktan siz de faydalanabilir ve kendiniz için ücretsiz bir “Demo Hisse Hesabı” oluşturarak 100.000 TL sanal parayla Borsa İstanbul’da yatırım yapmanın nasıl bir his olduğunu deneyimlemeye başlayabilirsiniz.

GCM Yatırım ile Borsa Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun