Opsiyon Almak Mı Opsiyon Satmak Mı?

Call opsiyon ya da put opsiyon almak, tüm opsiyon stratejilerinin en temeli ve belki de anlaşılması en kolay olanlarıdır: Yükseliş bekleniyorsa call opsiyon almak, düşüş bekleniyorsa put opsiyon almak… İşte hepsi bu. Basit değil mi?

Ama daha fazlası var. Çünkü bazen opsiyon satmak, piyasa beklentinizin içeriği bağlamında, sizin için opsiyon almaya göre daha uygun bir seçenek olabilir. Nasıl mı?

Opsiyon alıp-satarken, piyasa yönüyle ilgili tahmininizin de ötesinde, aynı zamanda beklediğiniz hareketin kuvveti ve bu hareketin yaklaşık olarak ne kadarlık bir vade içerisinde gerçekleşeceği dışında, örtük oynaklığın vade süresince nasıl seyredeceği konusundaki görüşleriniz de önemlidir.

Öyleyse gelin, farklı piyasa beklenti ve öngörülerimizin, opsiyon alma ya da satma kararımıza nasıl yön verebileceğini, bir call opsiyon alım-satımı üzerinden inceleyerek birlikte aydınlığa kavuşturalım.

Call Opsiyon Alma ve Satma Örneği Üzerinden Karşılaştırma

O_GOLD_0222_A_1800: Ons Altın dayanak varlık üzerine yazılmış 1880 dolar kullanım fiyatlı Alım Opsiyonu

Dayanak varlık spot fiyatı: 1830 $

Vadeye Kalan Süre: 15 gün

Beklenen Risksiz Faiz Oranı: %1

Örtük Oynaklık (Volatilite): %15

Opsiyon Primi: 40,71 $

İçsel Değer: 1830 $-1800 $= 30 $ (Dayanak varlık Spot Fiyatı-Kullanım Fiyatı)

Zaman Değeri: 40,71 $-30 $= 10,71 $ (Opsiyon primi-İçsel Değer)

Optimal Koşul: Alıcı için düşük, satıcı için yüksek örtük oynaklık*

Call Opsiyon Alım-Satımın Sonuçları

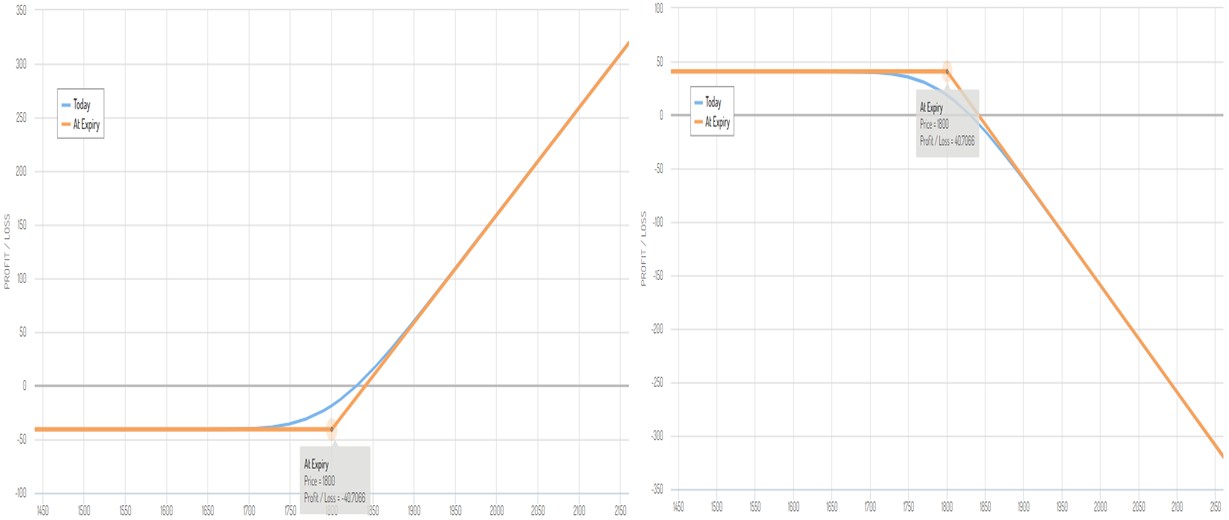

O_GOLD_0222_A_1800 (Sağ: Uzun; Sol: Kısa): Vadeye 15 Gün Kala Kâr/Zarar Grafiği (Mavi Çizgi) - Vade Tarihi Kâr/Zarar Grafiği (Turuncu Çizgi)

Yorum:

- Opsiyon alım-satımı 40,71 $ primle gerçekleşmiştir (alıcı, satıcıya 40,71 $ prim ödemiştir). Buna göre opsiyon alıcısı ve satıcısı Ons Altın’ın, yıllık örtük oynaklığı ile ilgili %15 üzerinden mutabakat sağlamışlardır. Diğer bir ifadeyle, alım-satımın gerçekleştiği opsiyon primi, söz konusu vadeye kalan gün ve faiz beklentisi çerçevesinde, opsiyonun %15’lik bir örtük oynaklık tahminine bağlı teorik değerine karşılık gelmektedir.**

- Pozisyonun vade sonu başa baş noktası hem opsiyon alıcısı hem de opsiyon satıcısı için 1840,71 $’dır.

- Dayanak varlık vade sonu beklentisi, call opsiyonda uzun pozisyon alan yatırımcı açısından kuvvetli bir yükseliş olduğuna göre (en az 10,71 $), call opsiyonda kısa pozisyonda olan karşı tarafın beklentisi de düşüş, sınırlı bir yükseliş (en fazla 10,71 $ limitine kadar bir yükseliş kârı gittikçe azaltır ama zarara sebep olmaz) ya da yatay bir piyasa (kârda bir opsiyon olduğu için, kârı yine azaltır ama tümden ortadan kaldırmaz) olabilir.

- Call opsiyon satıcısı için, opsiyon satıldığı andaki dayanak varlık fiyatının (1830 $) bulunduğu seviye ve onun 10,71 $ kadar üstü, vade sonu perspektifinden kârlı bölge içerisindedir.

- Opsiyon alıcısı için, opsiyon satıldığı andaki dayanak varlık fiyatının bulunduğu seviye ile 10,71 $ yukarısı arasındaki bölge, vade sonu perspektifinden zarar aralığına dâhildir.

- Opsiyonun vade süresince meydana gelebilecek örtük oynaklık artışı, dayanak varlık fiyatının değişiminden bağımsız olarak opsiyonun zaman değerini artıracak; düşüş ise aksine azaltacaktır. Bu yüzden örtük oynaklık artışı opsiyon alıcısı için lehte, opsiyon satıcısı için ise aleyhte bir değişime işaret eder.

- Opsiyon alıcı mevcut örtük oynaklık değerinin, düşük ya da olması gerektiği kadar olduğunu düşünüyor olabilir. Aksi takdirde tercihini call opsiyon almak yerine, put opsiyon satmaktan yana kullanabilirdi.

- Opsiyon satıcısı örtük oynaklık değerinin yüksek olduğu kanaatindedir. Çünkü satıcının, dayanak varlığın beklenen oynaklığına dair öngörüsü, eğer opsiyonun örtük oynaklığının üzerinde olsaydı; satıcı, call opsiyon satmak yerine put opsiyon almayı seçebilirdi.

- Ons Altın’da güçlü bir yükseliş ile beraber gerçekleşen artan bir örtük oynaklık alıcı için ideal bir durumdur. (Fakat yükselen piyasalarda, örtük oynaklık genelde düşüş eğilimde olur)

- Opsiyon satıcısı, opsiyon alıcısına göre pozisyona zaman değeri miktarınca artıda başlamıştır. Diğer bir ifadeyle vade süresince gerçekleşecek zaman değeri aşınması, daima opsiyon satıcısının lehine işleyecek ve vade sonuna kadar 10,71 dolarlık zaman değerinin tamamı her halükarda eriyecektir.

- Opsiyon satıcısı, zaman değeri bakımından pozisyona avantajlı başlamıştır; bununla birlikte sınırlı getiriye (opsiyon primi kadar) karşı teorik olarak sınırsız risk üstlenmiştir.

- Opsiyon alıcısı, zaman değeri maliyetine katlanmıştır; fakat sınırlı risk ile (ödenen opsiyon primi kadar) teorik olarak sınırsız bir getiri (Ons Altın’ın vade sonu spot fiyatı, opsiyonun kullanım fiyatından ne kadar yüksek olursa, vade sonu o kadar miktarda uzlaşı ödemesi alacaktır) potansiyeline sahip olmuştur.

- Call opsiyon alıcısının vade sonunda işlemden kârlı çıkabilmesi için, Ons Altın’daki yükselişin en az 10,71 $ kadar olması gerekir. (Kârda bir opsiyon alındığı için, dayanak varlıkta zaman değeri kadar bir yükseliş, vade sonu net kâr getirecektir. Fakat zararda opsiyonların vade sonu net kârda sonuçlanması için “zaman değeri”nden daha fazla bir yükselişe ihtiyaç duyulur.)

- Call opsiyon satıcının vade sonunda kârlı çıkabilmesi için ise, vade sonu Ons Altın spot fiyatının sadece 1840,71 $’ın altında kalması yeterlidir. (Vade sonu zarara geçmesi için, satış yaptığında 1830 dolar olan Ons Altın’ın vade sonuna kadar en az 10,71 dolar daha yükselmesi gerekir.)

Özet

Kullanım fiyatına göre, kuvvetli bir yükseliş ya da düşüş beklentisi bulunan bir yatırımcı, zaman değeri aşınmasını göze alarak yükseliş beklentisinde call opsiyon almayı ya da düşüş beklentisinde put opsiyon almayı cazip görebilir. Bunu yaparken, opsiyonun piyasa fiyatının, teorik değer hesaplamasında karşılık geldiği örtük oynaklık parametresini de hesaba katmalı ve kendi oynaklık tahmine göre örtük oynaklığın yüksek olup olmadığını kontrol etmelidir. Çünkü uzun opsiyon pozisyonları için görece düşük örtük oynaklık, yatırımcı açısından daha uygun bir alım koşulunun varlığına işaret eder.

Buna karşılık, opsiyonun örtük oynaklık verisini, kendi görüşüne göre yüksek bulan ve aynı zamanda, piyasa hakkında kuvvetli bir yükseliş ya da düşüş yerine, yatay piyasa koşulunda sınırlı bir yükseliş ya da sınırlı bir düşüş beklentisi içerisinde olan bir yatırımcı da; nötrden yükselişe beklenti durumunda tercihini put opsiyon satmaktan (call opsiyon almak yerine) yana da kullanabileceği gibi, nötrden düşüşe bir beklenti içerisinde de call opsiyon satmayı (put opsiyon almak yerine) tercih edebilir.

*Bir opsiyon priminin belirli bir kısmı (zararda opsiyonlarda tamamı) daima zaman değerinden oluşur. Zaman değeri ise, büyük ölçüde opsiyonun örtük oynaklığı ile ilişkilidir. Bkz. Opsiyon Primi Nedir?

Örtük oynaklık (Opsiyon Hesaplama Aracı’nda “Volatilite” yazan bölüm) dayanak varlığın (örneğimizde 1 adet Ons Altın) vade süresince yüzde (yıllık gösterilir fakat vadeye kalan süreye göre ayarlanır) cinsinden ne kadar hareket etmesinin beklendiğini gösteren bir parametredir. Örtük oynaklık ne kadar yüksekse, opsiyon primi içerisindeki zaman değeri bileşeni de o kadar yüksek olacaktır. Örtük oynaklık, pratik anlamda opsiyonun “göreceli” maliyetini ifade eder.

**Değişen örtük oynaklık öngörüsü, farklı yatırımcıların aynı opsiyona farklı değerler biçmesi neticesini doğurur. Söz gelimi, yukarıdaki örnek opsiyon için örtük oynaklık öngörüsü %15 yerine, %16 olan bir yatırımcı için, opsiyonun olması gereken primi 40,71 $ değil, 41,98 $ olmalıdır. Dolayısıyla söz konusu yatırımcının gözünden opsiyonun primi, “örtük oynaklık”taki göreceli düşüklüğe bağlı olarak ucuz olarak değerlendirilebilir.

GCM Yatırım’da Opsiyon Demo Hesabı Nasıl Açılır?

Tüm bu parametreler aklımı karıştırdı diyor olabilirsiniz, ancak bisiklet sürmeyi de fizik kitaplarından öğrenecek olsaydınız emin olun o da size karışık gelebilirdi.

Ancak endişelenmeyin, çünkü burada öğrendiklerinizi tam anlamıyla kavramanızın çok kolay bir yolu var! Hemen şimdi kendinize ücretsiz bir GCM Opsiyon Demo hesabı açarak, opsiyonların dünyasını gerçek piyasa koşullarında keşfe çıkabilirsiniz. Üstelik sizin için tanımlanmış 100.000 $ sanal parayla ve hiç risk almadan.

Dikkat: Makalede yer alan örnek işlemler, tamamen eğitim amaçlı ve içerikteki konunun anlaşılmasına yönelik seçilmiş olup, hiçbir şekilde belirli bir piyasa öngörüsünü yansıtmamaktadır. Ayrıca opsiyon fiyatına etki eden faktörler çok değişkenlidir, bu sebeple her bir parametrenin opsiyon fiyatına etkisi incelenirken, diğer parametreler sabit varsayımı geçerlidir.

GCM Yatırım ile Opsiyon Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun