Stokastik Osilatör Nedir?

Teknik analizde kullanılan indikatörler, temelde trend takip edici ve aşırı alım-satım göstergeleri (osilatör) olarak ikiye ayrılır. Trend takip ediciler, trend yapan piyasalarda daha iyi sonuç verirken; piyasadaki salınımı ve momentumu ölçen aşırı alım-satım göstergeleri ise yatay veya bir kanal içerisinde hareket eden piyasa koşullarında daha tutarlı sinyaller üretir.

George C. Lane tarafından icat edilen stokastik osilatörü de, yatırımcılar arasında oldukça popüler bir aşırı alım-satım göstergesidir. Stokastik osilatör, fiyat hareketlerinin momentumunu, yani hızlanma gücünü ölçer. Stokastik göstergenin arkasındaki fikir, fiyatlardaki hızın (momentumunun), fiyat hareketi yön değiştirmeden önce değişebileceğidir.

Stokastik, hareketli ortalamalar, trend çizgileri ve destek ve direnç seviyeleri gibi diğer teknik analiz araçlarıyla bir arada kullanıldığında, pozisyona giriş ve çıkış noktalarını daha isabetli belirlemeye yardımcı olabilir.

Stokastik Osilatör Nedir?

Stokastik, bir enstrümanın kapanış fiyatının, belirli sayıda geçmiş dönem boyunca fiyatın en yüksek ve en düşük aralığına göre konumuna odaklanarak çalışır ve daima 0 ile 100 sınırları arasında dalgalanır. Stokastik osilatörün altında yatan varsayım, bir yükseliş trendinde kapanışların, belirli bir dönem içindeki fiyat aralığının üst seviyelerine; düşüşlerde ise alt bölgelerine yakın olacağı fikridir. Buradaki amaç, kapanış fiyatını belirli dönem içindeki fiyat hareketleriyle karşılaştırarak, fiyat dönüş noktalarını öngörmeye çalışmaktır.

Stokastik hesaplamasında kullanılan dönem sayısı optimize edilebilir, fakat bu parametre varsayılan (default) olarak çoğu programda 9 ila 14 arası gelir. Buradaki dönem sayısının karşılığı, grafikte seçilen periyoda göre farklılaşır. Örneğin günlük grafikte bu 14 gün, saatlik grafikte ise 14 saat olacaktır.

Stokastik Osilatör Nasıl Hesaplanır?

Stokastik osilatör %K ve %D olmak üzere iki farklı değerden oluşur. Stokastik hesaplama formülü şöyledir:

%K = 100*(C - L14) / (H14 - L14)

%D = %K'nin 3 günlük basit hareketli ortalaması.

C = En son kapanış fiyatı

L14 = 14 periyotluk dönemdeki en düşük fiyat

H14 = 14 periyotluk dönemdeki en yüksek fiyat

Bir örnek olarak, 14 günün en yükseği 100 $, en düşük seviyesi 75 $ ve mevcut kapanış 90 $ ise, mevcut durum için stokastik %K değeri şu şekilde bulunur: (90-75) / (100 - 75) * 100= 60.

Diğer yandan son 3 günün stokastik değerleri sırasıyla 58-55-60 ise stokastik göstergesinin %D değeri de, (58+55+60)/3=57,6 olacaktır.

Bu şekilde hesaplanan %K, “hızlı stokastik” değeridir. Bu niteleme göstergenin bu haliyle fiyat hareketlerine yüksek hassasiyette olmasıyla ilişkilidir. Ancak stokastik osilatör hesaplama yöntemleri arasında biraz daha farklı olanları da vardır. Örneğin stokastik osilatörünün hassasiyeti azaltılmak maksadıyla ‘hızlı %K’nin genelde 3 periyotluk basit hareketli ortalaması alınarak “yavaş stokastik” elde edilebilir. Bunu yapmak için, teknik analiz modülünün ayar kısmından %K'nin hassasiyetini kontrol eden parametre 3’e çekilir.

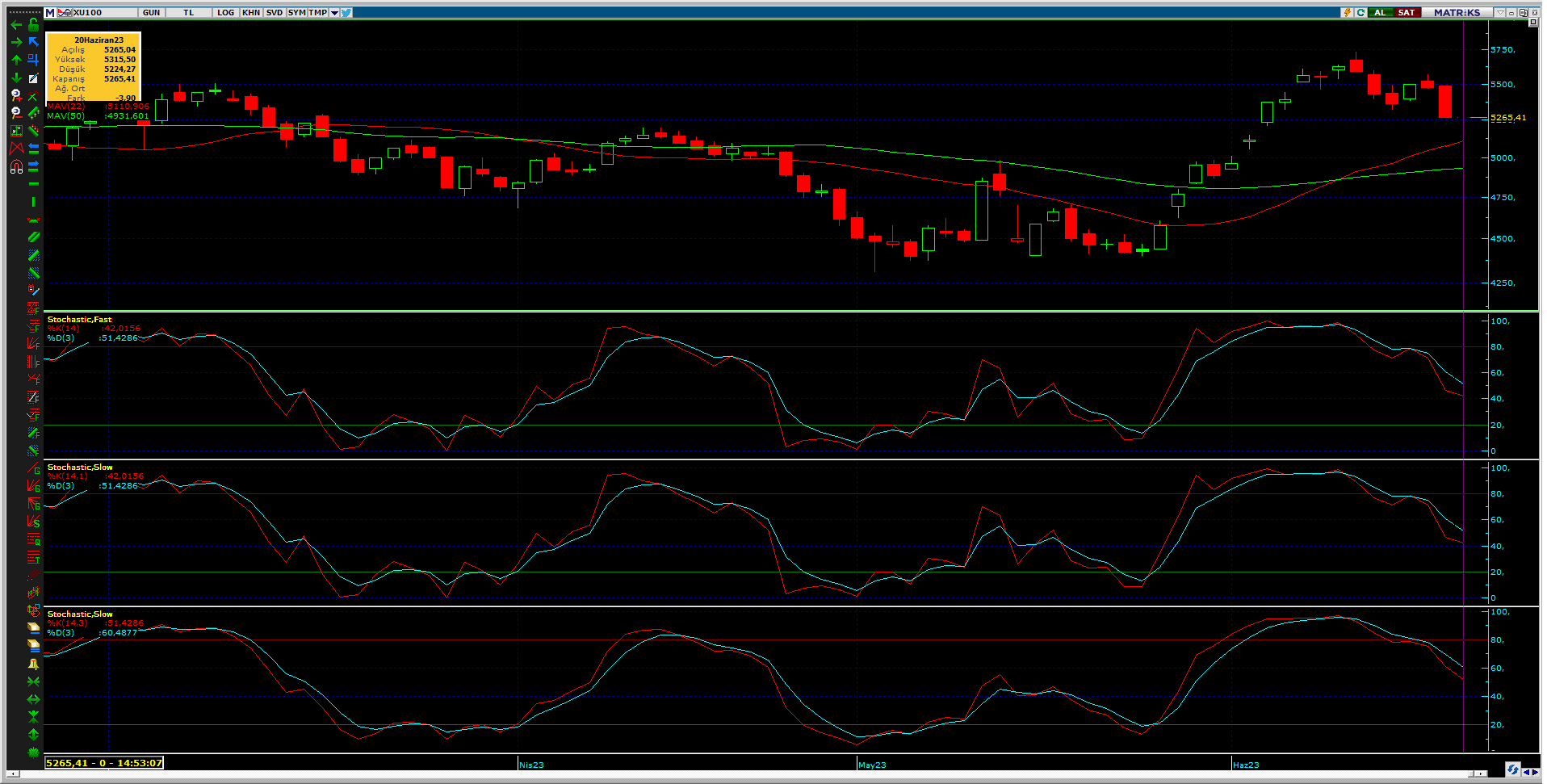

Grafik 1: Hızlı ve Yavaş Stokastik

Yukarıdaki grafikte Bist 100 endeksinin günlük grafiğinde biri hızlı, ikisi ise yavaş stokastik olduğunu görüyoruz. Yavaş stokastik osilatörün, yavaşlık parametresini 1’e ayarladığımızda, hızlı stokastik ile aynı grafiği elde ediyoruz. Diğer bir ifadeyle yavaş stokastik, hızlı olanın ortalaması alınarak bulunduğundan, yavaşlık derecesinin 1 oluşu, bize yine hızlı stokastik grafiğini vermektedir.

Stokastik Osilatörün Kullanımı

Stokastik osilatör, mevcut fiyatı, seçilen dönem içerisindeki fiyat aralığı ile karşılaştırarak, fiyatın son zamanlardaki en yüksek veya en düşük seviyesine yakın kapanış tutarlılığını yansıtır. 80 üzeri, söz konusu varlığın aşırı alımda olduğunu gösterirken; 20’nin altında bir değer ise piyasanın aşırı satımda olduğuna işaret eder.

Stokastik 80’nin üzerindeyken, %K’nin %D’yi yukarıdan aşağı kesmesi SAT; 20’nin altındayken, %K’nin %D’yi aşağıdan yukarı kesmesi ise AL sinyali olarak kullanılır. Bu uygulama biçimi stokastik osilatör stratejileri arasında en basit olanıdır.

Ancak stokastik osilatörden en verimli şekilde faydalanabilmek için stokastik osilatör kullanımıyla ilgili ipuçları da bilmek gerekir. Stokastik göstergesinde önemli olan 80'in üstü ve 20'nin altında gerçekleşen kesişmelerdir. Diğer bölgelerde gerçekleşen kesişmeler ise al-sat sinyali olarak çok fazla dikkate alınmamalıdır.

Öte taraftan, diğer göstergelerle birlikte kullanıldığında osilatörün verdiği sinyal dışında; göstergenin yönü (eğilim), mevcut konumu (nerede olduğu) ve fiyatla arasında bir uyuşmazlık bulunup bulunmadığı da, yatırımcılara ayrı ayrı ipuçları sağlar.

Stokastik Osilatörün Avantajları ve Dezavantajları

Stokastik osilatör yatırımcılar arasında oldukça yaygın olarak kullanılan bir teknik araçtır, ancak hiçbir teknik analiz göstergesi tek başına istisnasız başarılı sonuçlar vermez. Bu yüzden stokastik osilatör kullanırken bu gerçeği göz önünde bulundurmak ve stokastik osilatörün avantaj ve dezavantajlarının farkında olmak önemlidir. Bunlardan bazıları şunlardır:

· Avantajları

Aşırı alım/aşırı satım bölgelerinin belirlenmesi

Özellikle yatay piyasalarda aşırı alım-satım bölgelerini tespit etmek için oldukça kullanışlı ve basit bir göstergedir.

Kolay ulaşılabilmesi

Stokastik osilatör, günümüzde teknik analiz modülü bulunan hemen hemen tüm programlarda yer alır.

Matematiksel hesaplama şekli

İndikatör ve osilatörlerin genel avantajlarından birisi hesaplanış şeklinin matematik kesinliğe dayanıyor olmasıdır. Dolayısıyla bu bakımdan “acaba” sorusuna veya “öznel” değerlendirmeye yer bırakmaz.

Trend dönüşlerini haber verebilir

Diğer birçok göstergede olduğu gibi, stokastik osilatörde de fiyat ve gösterge uyumsuzluğu trend dönüşlerini tespit ve teyit için kullanılabilir.

· Dezavantajları

Yanlış sinyaller verebilmesi

Stokastik osilatörün geçmişine baktığınızda birçok kez yanıldığına şahit olabilirsiniz. Bunun anlamı tek başına stokastik ile işlem yapmanın, zararda pozisyonlara sebep olabileceğidir. Bu yüzden stokastik diğer göstergelerle birlikte kullanılmalı ve piyasa koşullarının stokastik gösterge kullanımına uygun olup olmadığı incelenmelidir.

Trend yapan piyasalarda başarısız olması

Bu madde, aslında tüm aşırı alım-satım göstergeleri için ortak bir dezavantaj sayılabilir. Stokastik daima 0 ile 100 arasında bir değer alır. Bunun anlamı özellikle trend yapan piyasalarda göstergenin uzun süre 80’in üzerinde ya da 20’nin altında kalarak hatalı al-sat sinyalleri üretebileceğidir.

Stokastik Osilatörün Yorumlanması

Stokastik osilatör grafiği iki satırdan oluşur: Biri mevcut durum için osilatör değerini (%K), diğeri ise onun basit hareketli ortalamasını (%D) yansıtır. Bu iki çizginin kesişmesi, momentumda günden güne bir değişime işaret ettiğinden, piyasada bir tersine dönüş olabileceğine dair bir sinyal olarak kabul edilir.

Bir teknik araç olarak stokastik gösterge, bir varlık fiyatının ne zaman aşırı alışta veya aşırı satışta olduğunu da ortaya koyar. Bu da analistlerin bir varlığı satın almak veya satmak için uygun zamanı ve fiyatı belirlemesine yardımcı olur.

Ayrıca stokastik osilatör ile fiyat hareketi arasındaki uyumsuzluk da önemli bir tersine dönüş sinyali olarak yorumlanır. Örneğin, bir düşüş trendinde yeni dipler giderek alçalan bir görünüm sergilerken, osilatörde dipler yükselmekteyse; bu, satış momentumunun tükenmeye başladığını ve piyasanın yükselişe dönebileceğinin göstergesi olabilir. (Pozitif Uyumsuzluk)

Diğer yandan varlık grafiğinde tepeler yükselirken, stokastik osilatörde tepe noktalarında alçalmaya başladıysa, bu da piyasanın yükselişten düşüşe doğru bir dönebileceğini gösteren bir uyumsuzluktur. (Negatif Uyumsuzluk)

Stokastik Osilatör Stratejileri

Stokastik aşırı alım veya aşırı satım bölgelerine girdiğinde nasıl davranacağınız belirlediğiniz stratejiniz ile yakından ilişkilidir. Aşırı alım sinyali veren bir varlık tersine dönerse, bu tersine dönüş küçük bir düşüş, büyük bir düzeltme veya uzun vadeli bir düşüş trendi olabilir mi? Özellikle stokastik tek başına kullanıldığında, bu sorulara net yanıt verebilmek zordur.

Bu yüzden gösterge, RSI, MACD ve ADX gibi diğer göstergelerle birleştirilebilir. Örneğin stokastik sinyal ile birlikte ADX 20’nin altında olup olmadığı ve dolayısıyla piyasanın mevcut durumda trend yapıp yapmadığı kontrol edilebilir. Eğer piyasada trend zayıfsa (ADX 20’nin altı), bu durumda stokastik göstergenin de daha iyi sinyaller üretmesi beklenebilir. Aynı şekilde stokastik göstergedeki al-sat sinyali ile birlikte, fiyat ile gösterge arasında bir pozitif veya negatif uyumsuzluk durumu olup olmadığına da bakılmalıdır.

Son olarak stokastik ile işleme girildiğinde, çıkış noktası da (stop loss) önceden strateji kapsamında mutlaka belirlenmelidir. Stop seviyesi belirlerken, yapılan işlem seviyesi aynı zamanda bir destek ya da direnç bölgesine denk geliyorsa, destek ya da dirençler referans alınabilir. Bunun dışında stop loss seviyesi seçimi için uygulanabilecek bir diğer yöntem de, ATR denilen indikatörü kullanarak piyasanın ortalama volatilitesini esas almaktır.

Stokastik Osilatör Uygulama Örnekleri

Klasik olarak, 80 ile 100 arasındaki bir stokastik aşırı alıma işaret eder, 0 ile 20 arasında bir değer ise, aşırı satım olarak kabul edilir. Bununla birlikte, bunlar her zaman yaklaşan geri dönüşün göstergesi değildir; çok güçlü trendler aşırı alım veya aşırı satım koşullarını uzun süre koruyabilir. Bu sebeple, analistler gelecekteki trend değişimleri hakkında ipuçları için %K ve %D’nin kesişimi ile beraber, gösterge ile fiyat arasında uyumsuzluk olup olmadığına da bakarlar; çünkü uyumsuzluklar trend dönüşleri için önemli bir ipucu sağlar.

Grafik 2: Stokastik osilatör uygulama örneği

Örneğin Grafik 2’de stokastik 80’nin üzerindeyken, %K (mavi çizgi) %D’yi (kırmızı çizgi) aşağı yönde keserek sat sinyali üretiyor. Diğer taraftan piyasada tepe noktaları yükseliş gösterirken, stokastik osilatörün tepelerinde eşzamanlı olarak aşağı bir eğilim gözleniyor (negatif uyumsuzluk) ve göstergenin sat sinyali üretmesinin ardından, piyasada da düşüş eğilimi baş göstermeye başlıyor.

Grafik 3: Stokastik osilatör uygulama örneği

Bu grafikte de gösterge ile fiyatlar arasında pozitif uyumsuzluk göze çarpıyor. Fiyat dipleri alçalış göstermesine rağmen, stokastik dipleri aksine yükseliyor ve aynı zaman %K, %D’yi 20’nin altı bölgede aşağıdan yukarıda doğru keserek sinyal üretiyor. Ardından ise piyasada toparlanma olduğu görülüyor.

Sonuç

Stokastik osilatör, aşırı alım/aşırı satım bölgelerini belirlemede ve trend dönüşlerini tahmin etmede yararlı bir teknik analiz aracıdır. Avantajları arasında aşırı alım-satım bölgelerinin tespiti, kolay ulaşılabilirlik, matematiksel hesaplama yöntemi ve trend dönüşlerini teyit edebilme kabiliyeti gibi özellikler bulunmaktadır.

Ancak, stokastik osilatörün yanlış sinyaller verebilme riski de vardır ve özellikle tek başına kullanıldığında zararlı pozisyonlara neden olabilir. Bu nedenle, stokastik osilatörü diğer göstergelerle birlikte kullanmak ve piyasa koşullarını gözlemlemek önemlidir.

Sonuç olarak, stokastik osilatörün kullanımı sırasında tüm bu hususlara göz önünde bulundurmak ve göstergeyi diğer teknik analiz araçlarıyla birlikte kullanarak sinyalleri teyit etmek önemlidir. Ayrıca, stokastik osilatör yorumlanırken göstergenin yönü, mevcut konumu ve fiyatla olan uyumsuzluklar da dikkate alınmalıdır.

Sıkça Sorulan Sorular

George Lane tarafından icat edilen stokastik osilatörü, yatırımcılar arasında oldukça popüler bir aşırı alım-satım göstergesidir. Stokastik osilatör, fiyat hareketlerinin momentumunu, yani hızlanma gücünü ölçer. Stokastik göstergenin arkasındaki fikir, fiyatlardaki hızın (momentumunun), fiyat hareketi yön değiştirmeden önce değişebileceğidir.

Stokastik osilatör %K ve %D olmak üzere iki farklı değerden oluşur. Stokastik hesaplama formülü şöyledir:

%K = 100*(C – L14) / (H14 - L14)

%D = %K'nin 3 günlük basit hareketli ortalaması.

Formülde yer alan “C” varlığın en son kapanış fiyatını; “L14” 14 periyotluk dönemdeki en düşük fiyatı; H14 ise 14 periyotluk dönemdeki en yüksek fiyatı temsil eder.

Stokastik osilatörün %K değeri için genellikle 9 ila 14 arası parametreler kullanılırken, %D için ise 3 parametresi seçilir. Hızlı (fast) stokastik, yavaş (slow) stokastik osilatöre göre aşırı hassas bulunmasından dolayı, yatırımcılar arasında “yavaş stokastik” kullanımı daha yaygındır. Ayrıca hem yavaş hem de hızlı stokastik osilatör parametreleri, daha hassas ya da yavaş hale getirilmek için veya faklı varlıklarda değişik parametrelerin daha iyi sonuç verdiği gözlemlendiği takdirde bu parametreler değiştirilebilir. Bu işleme optimizasyon denilir.

Stokastik osilatör daima 0-100 arasında bir değer alır. Stokastik osilatörün aşırı alım bölgesi genellikle %K ve %D çizgilerinin 80 seviyesini aştığı alanlardır. Aşırı satım bölgesi ise %K ve %D çizgilerinin 20 seviyesinin altına düştüğü seviyelerdir.

Stokastik de dâhil olmak üzere, teknik analizde kullanılan tüm indikatörler ve osilatörler yanlış sinyaller verebilir. Bu nedenle, stokastik osilatörü diğer göstergelerle birlikte kullanmak ve yorumlamada piyasa koşullarını da dikkate almak önemlidir.

Stokastik osilatörün avantajları arasında; aşırı alım-satım bölgelerinin tespiti, kolay ulaşılabilirlik, matematiksel hesaplama yöntemi ve trend dönüşlerini teyit edebilme kabiliyeti gibi özellikler sayılabilir.

Stokastik osilatör 80’nin üzerindeyken, %K’nin %D’yi yukarıdan aşağı kesmesi SAT; 20’nin altındayken, %K’nin %D’yi aşağıdan yukarı kesmesi ise AL sinyali olarak yorumlanır. Bunun dışında göstergenin yönü (eğilim), mevcut konumu (nerede olduğu) ve fiyatla arasında bir uyuşmazlık bulunup bulunmadığı da, yatırımcılara ayrı ayrı ipuçları sağlar.

Stokastik osilatör bir teknik analiz aracıdır ve herhangi bir teknik trade sistemi içerisinde kullanılabilir. Ancak stokastik tek başına her zaman doğru sinyaller üretmemektedir. Bu yüzden stokastik osilatörün, diğer göstergeleri de içerisinde bulunduran bir strateji ile kullanılması daha başarılı sonuçlar verecektir. Benzer şekilde stokastik osilatör ile strateji oluştururken, pozisyona giriş noktaları olduğu gibi, pozisyondan hangi seviyeden çıkılacağı da (stop loss) yine belirlenen strateji dâhilinde önceden kararlaştırılmalıdır.

Teknik analiz yöntemi, geneli itibariyle tüm piyasalarda aynı kurallar içerisinde kullanılabilir. Buna göre, stokastik osilatörün, örneğin hisse senedi piyasası ile forex piyasasında kullanım ve yorumlama şeklinde herhangi bir farklılık bulunmamaktadır. Ancak istendiği takdirde, osilatör parametrelerinde farklı varlıklar için optimizasyon yapılabilir.